امروز ما یکی از محبوب ترین الگوهای ادامه دهنده در معاملات یعنی الگوی مستطیل را مورد بحث قرار خواهیم داد. چگونه یک شکل بسیار ساده ای مثل مستطیل می تواند یکی از قوی ترین ابزار ها در تحلیل نمودار باشد؟ خوب، بیشتر از این شما را منتظر نگه نمی داریم، ایران اف اکس تریدر به شما نشان خواهد داد که الگوی مستطیل چیست و چگونه میتوانید آن را شناسایی کنید.

الگوی مستطیل چیست؟

یکی دیگ از الگوهای معاملاتی، الگوی مستطیل است که می تواند در طول روندهای صعودی و نزولی ظاهر شود. این الگو از یک سقف و یک کف تشکیل شده است که موازی یکدیگر هستند. نکته کلیدی دیگر برای نشان دادن این الگو این است که سقف و کف در آن همه افقی هستند.

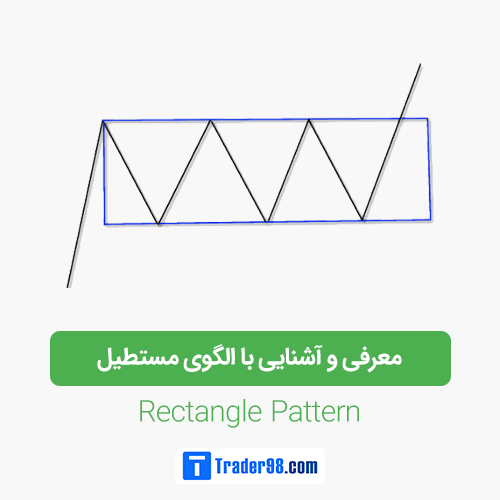

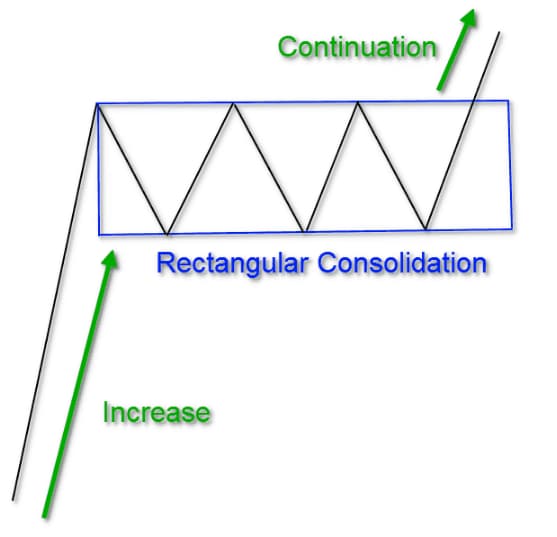

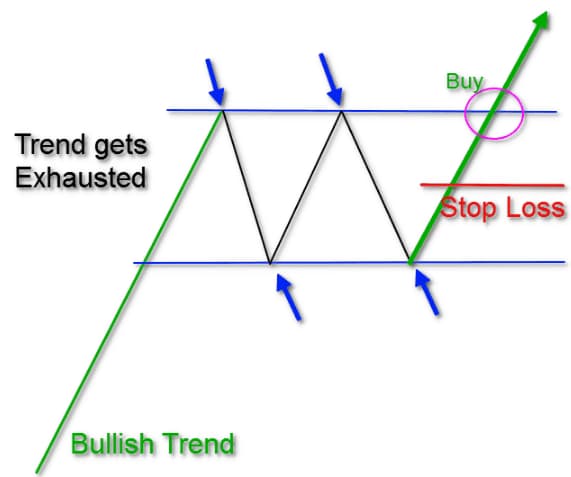

تصویر بالا یک طرح ساده از الگوی نمودار مستطیلی است. تصویر نشان می دهد که چگونه روند قیمتی وارد محدوده ای می شود که به شکل مستطیل ظاهر میشود.

انواع الگوهای مستطیل

الگوی مستطیلی صعودی

الگوی مستطیل صعودی یک الگوی ادامه دهنده است که در طول یک روند صعودی قوی ایجاد می شود. پس از ایجاد الگو، شکست به سمت بالا (افزایش قیمت) خواهد بود.

این الگو با یک روند صعودی قوی شروع می شود و سپس به یک دوره تثبیت (consolidation) روند قیمتی ادامه میابد. این دوره تثبیت نبردی بین گاوها و خرس ها را نشان می دهد که با پیروزی گاو ها در این نبرد منجر به شکست صعودی و ادامه دهنده ای به سمت بالا میشود.

الگوی مستطیل نزولی

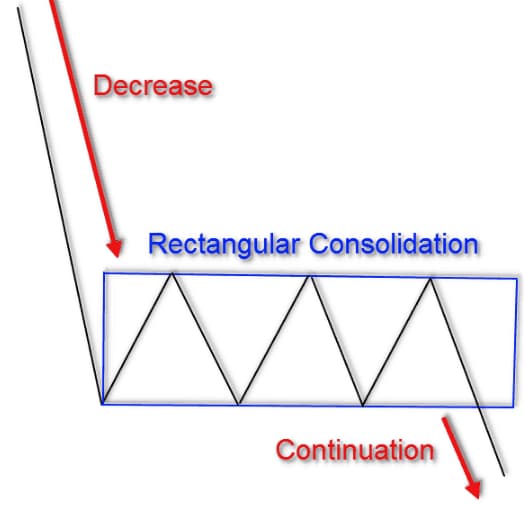

الگوی مستطیلی نزولی تصویری بر عکس شده از الگوی مستطیل صعودی است.

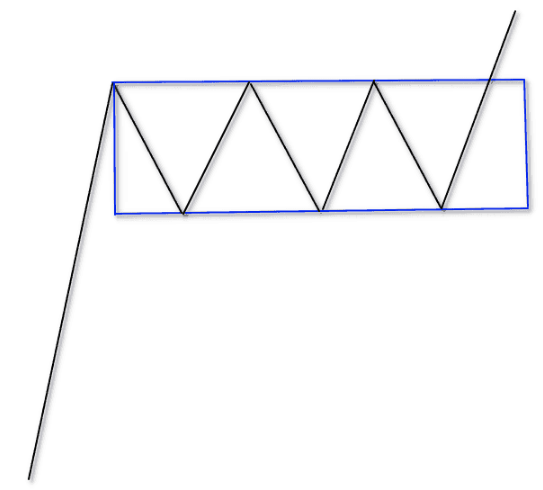

همانطور که در تصویر بالا مشاهده می کنید، الگوی مستطیل نزولی با کاهش قیمت شروع می شود. سپس روند قیمت در محدوده ای به شکل مستطیل (محدوده تثبیت) تغییر می کند. در صورتی که از الگوی مستطیل نزولی تایید گرفتید، زمانی که سهام به انتهای محدوده رسید باید یک پوزیشن شورت (sell) را باز کنید.

5 گام برای معامله با الگوی مستطیل

اکنون که با این الگو آشنا شدید، بیایید نحوه معامله ساختار الگوی مستطیل را بررسی کنیم.

گام 1: شناسایی الگوی مستطیل

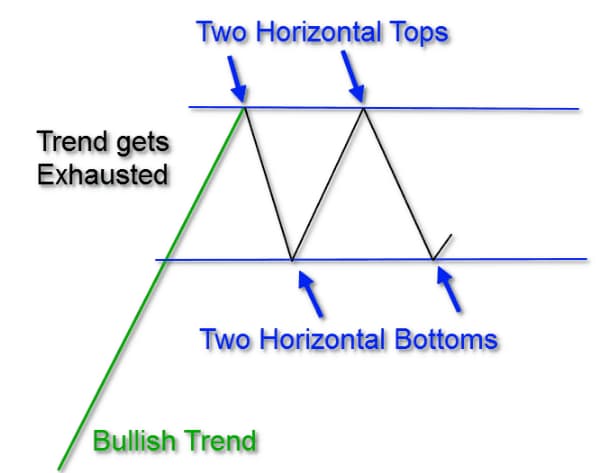

برای شناسایی الگوی مستطیل، ابتدا باید یک سهام پرطرفدار را پیدا کنید که در یک دوره تثبیت(consolidation) به سر میبرد. شما باید حداقل دو سقف و دو قسمت کف را که در یک راستای افقی هستند شناسایی کنید. این سقف و کف ها، سطح حمایت و مقاومت محدوده مستطیلی را نشان میدهند.

تصویر بالا دو قسمت از سقف و کف را نشان می دهد که برای شناسایی یک الگوی مستطیلی روی نمودار نیاز دارید. همانطور که می بینید تصویر با یک روند صعودی شروع می شود، که پس از صعود بسیار زیاد، شروع به تثبیت می کند.

پس از ایجاد اولین سقف، سه نوسان بعدی دیگر از روند قیمت به ترتیب پایین، بالا و پایین ایجاد میشوند. هنگامی که تردید در روند قیمتی را دیدید، یا برای بار دوم از سطح کف جهش مشاهده کردید، آنگاه میتوان تائید را از الگو گرفت.

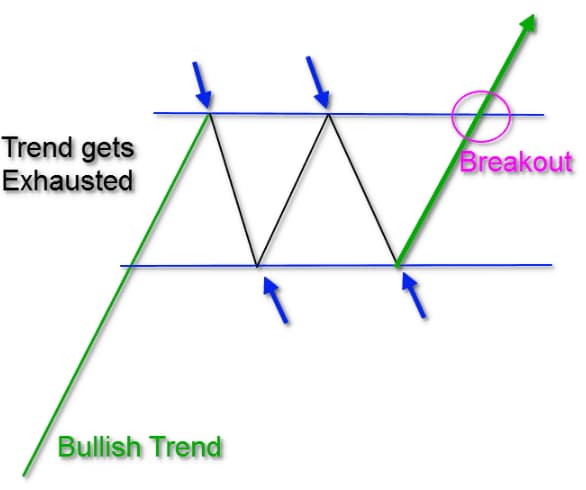

گام 2: تعیین نقطه شکست

اگر الگوی مستطیل از نوع الگوی مستطیل صعودی است، باید از سطح بالایی الگو یک شکست را مشاهده کنید. این نقطه تایید می کند که حرکت صعودی از سر گرفته شده است. اما اگر الگوی مستطیل از نوع نزولی باشد، برای تأیید، قیمت باید سطح پایینتر از کف را بشکند. در این حالت، سیگنالی در نمودار خواهیم داشت که قیمت می تواند حرکت نزولی جدیدی را آغاز کند.

تصویر بالا نشان میدهد که چگونه شکست در یک مستطیل صعودی باید به نظر برسد. توجه کنید که در مثال ما از دو قله (سقف) و دو دره (کف) برای تشکیل الگو استفاده می کنیم. با این حال، تعداد قله ها و دره ها می تواندبیشتر از سه یا چهار نیز باشد.

گام 3: باز کردن پوزیشن با الگوی مستطیل

برای باز کردن پوزیشن، ابتدا باید یک نقطه شکست در الگوی مستطیلی خود در جهت روند متوقف شده مشاهده کنید. سپس اگر الگو از نوع مستطیل صعودی باشد پوزیشن لانگ(buy) باز میکنید و در صورتی که از نوع مستطیل نزولی باشد پوزیشن شورت(sell) میبندید.

گام 4: تعیین حدضرر

شما نباید الگوی خود را به دست تقدیر و شانس رها کنید. مانند هر شکل معامله دیگری، شما باید از حد ضرر برای مدیریت پوزیشن خود استفاده کنید.

وقتی نقطه شکست در مستطیل را تشخیص دادید، باید فاصله بین سطح مقاومت و حمایت را اندازه گیری کنید. سپس باید حد ضرر خود را در نقطه میانی این فاصله ثبت کنید. به این ترتیب میتوانید معامله امنی داشته باشید. با اینکار بیشترین چیزی که از این معامله از دست میدهید، نصف اندازه الگو است.

پس از خرید سهام خود بر روی الگوی شکست مستطیلی، حدضرر شما باید همانطور که در تصویر بالا نشان داده شده است قرار گیرد. دلیل اینکه ما حد ضرر را در نقطه میانی قرار میدهیم این است که شکست احتمالی قبل از ادامه روند دارای یک شیک اوت(shakeout) است. شیک اوت وضعیتی است که در آن تعداد زیادی از سرمایه گذاران به دلیل تردید و عدم اطمینان به سهام خود، با ضرر از معاملات خود خارج می شوند.

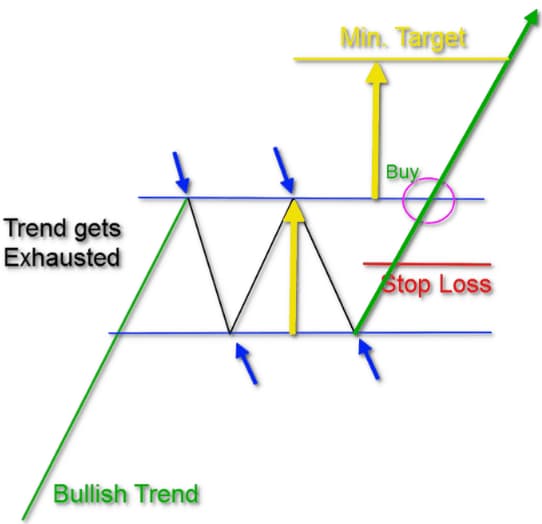

گام 5: تعیین زمان خروج از الگو

یک قانون در مورد حد سود در معاملات مستطیلی وجود دارد. هنگامی که با الگوی مستطیل شروع به معامله می کنید، باید در معامله خود با حداقل حرکت قیمتی که برابر با اندازه الگو میباشد بمانید. این بدان معناست که فاصله بین سطح مقاومت و حمایت مستطیل باید از لحظه شکست در نمودار اعمال شود. از آنجایی که حد ضرر شما در وسط محدوده مستطیل قرار دارد، به این معنی است که حدسود (تارگت پرایس) شما دو برابر اندازه حد ضرر تعیین شده میباشد. با انجام این کار نسبت برد به باخت شما 2 به1 خواهد بود.

در تصویر بالا خطوط زرد نشان دهنده حداقل پتانسیل روند قیمتی است که باید از معامله با الگوی های مستطیلی انتظار داشته باشیم. با این حال، این همه ماجرا نیست. در بیشتر موارد، روند قیمتی با حرکت بیشتر در جهت روند ادامه می یابد. اگر متوجه شدید که سهام دارای حرکت جنبشی است، میتوانید از نوسانات پایین یا شاخصهای دیگر مانند میانگین متحرک برای تعیین زمان خروج از موقعیت استفاده کنید.

معاملاتی با سقف های صعودی و کف های نزولی در الگوی مستطیل

اکنون بیایید بررسی کنیم که چگونه میتوانید معاملهای را فراتر از هدف اولیه اندازه مستطیل نگه دارید. اگر مستطیل صعودی باشد، تا زمانی که روند قیمت در حال ایجاد کف های صعودی در نمودار باشد، معامله را حفظ می کنیم. زمانی که شاهد سقف های نزولی ها باشیم، معامله را می بندیم.

بیایید اکنون نگاهی به یک مثال واقعی از یک الگوی مستطیل نزولی داشته باشیم:

در بالا نمودار کمپانی اینتل را در تایم فریم ساعتی مشاهده می کنید. این تصویر روز 14 آوریل 2016 را نشان می دهد و پتانسیل الگوی نمودار مستطیلی را به وضوح میتوانید مشاهده کنید. نمودار با یک کاهش قیمت و سپس محدوده تثبیت شروع می شود که یک الگوی مستطیلی نزولی را با خود به همراه دارد.

این الگو با خطوط آبی روی نمودار مشخص شده است. همانطور که می بینید، روند قیمتی سبب بوجود آمدن سه سقف(قله و سه کف(دره) میشود که در سطوح افقی ردیف می شوند. از این رو، ما الگو مستطیل را تایید می کنیم و زمانی که نقطه شکست در سطح کف ظاهر شود، یک پوزیشن فروش برای INTC باز میکنیم. سپس مانند تصویر با خط افقی قرمز یک استاپ لاس(حد ضرر) در وسط الگو در نظر میگیریم. پس از اینکه پوزیشن وارد معامله شد، قیمت در یک روند نزولی قوی قرار میگیرد. همانطور که می بینید، روند قیمتی چهار سقف نزولی(descending top) ایجاد می کند که با خطوط سیاه روی تصویر نشان داده شده اند. پس از چهارمین قله نزولی، روند قیمتی به سطح حمایتی برخورد میکند. در همان زمان، یک کف صعودی در نمودار ایجاد می شود با خطوط قهوه ای روی تصویر نشان داده شده اند. بنابراین، ما سیگنال خروج خود را بر اساس تحولات صعودی تعیین کرده و از معامله خارج می شویم. بیایید اکنون یک مثال از الگوی مستطیل صعودی را تحلیل کنیم:

تصویر بالا نمودار کمپانی جنرال الکتریک در تایم فریم 2 دقیقه ای در 14 ژوئن 2016 را نشان می دهد. تصویر بالا تصویری از یک الگوی مستطیل صعودی میباشد. این الگو با خطوط آبی روی نمودار مشخص شده است. ما باید سهام جنرال الکتریک را در لحظه ای بخریم که قیمت از سطح مقاومتی عبور کند. بنابراین، پس از عبور از نقطه شکست سهام جنرال الکتریک را خریداری می کنیم و در وسط محدوده مستطیلی، یک حدضرر (استاپ لاس) تعیین میکنیم. یک ساعت بعد، الگوی ما حداقل حد سود(حداقل -تارگت پرایس) را تکمیل می کند.

در این مسیر، روند قیمتی5 سطح از کف صعودی( حمایتی) ایجاد می کند. هر یک از کف ها بالاتر از کف های قبلی میباشد. این امر نشان دهنده وجود یک روند صعودی در نمودار است.

ناگهان، روند قیمت یک کف نزولی را در نمودار ایجاد می کند. با این حال، سقف ها (قله ها) همچنان در حال صعود هستند. برای بستن معامله، باید در نمودار شاهد سقف های نزولی و یا کف های نزولی باشیم که خستگی در روند صعودی را به ما نشان می دهد.

خطوط سبز روی تصویر این رفتار را نشان می دهد. این یک مثلث در حال گسترش است که پتانسیلی صعودی و رو به رشد دارد. بنابراین، ما در معامله باقی خواهیم ماند. کف بعدی نمودار صعودی است که نشان می دهد روند صعودی همچنان در نمودار وجود دارد. به همین دلیل قبل از بستن بازار یک انگیزه صعودی دیگر برای ما ایجاد می شود. ما فقط به این دلیل از معامله خارج می شویم که در حال معامله با تایم فریم روزانه هستیم و ریسک انجام یک معامله یک شبه را نمیتوانیم داشته باشیم.

جمع بندی

الگوی مستطیل یکی از الگو های نموداری اساسی در معاملات به شمار می روند. این الگو ها ویژگی هایی از ادامه روند قیمت به ما نشان می دهند، از این رو در دسته الگو های ادامه دهنده قرار دارند. هنگامی که روند قیمت سهام با حداقل دو سقف و دو کف در سطوح افقی ایجاد می شود، یک الگوی مستطیل را روی نمودار خواهید داشت.

دو نوع الگوی مستطیلی وجود دارد:

مستطیل صعودی: به روندهای صعودی مربوط می شود و پتانسیل ادامه روند قیمت در جهت صعودی را نشان می دهد.

مستطیل نزولی: مربوط به روندهای نزولی میباشد و احتمال ادامه روند نزولی وجود دارد.

5 گام برای معامله با الگوی مستطیل وجود دارد که عبارتند از:

- شناسایی الگوی مستطیل

- تعیین نقطه شکست

- باز کردن پوزیشن با الگوی مستطیل

- تعیین حد ضرر

- تعیین زمان خروج از الگو

یکی از بهترین اندیکاتورها برای خرید و فروش در الگوی های مستطیل، اندیکاتور های کف های صعودی (Ascending Bottoms) و سقف های نزولی (Descending Tops) است.

- تا زمانی که روند قیمت باعث ایجاد کف های صعودی شود، در معاملاتی که با الگوی مستطیلی صعودی خود باز کرده اید، بمانید. زمانی که روند قیمت کف نزولی و سقف نزولی را تایید کرد، معامله را ببندید.

- تا زمانی که روند قیمت سقف های نزولی ایجاد کند، در معاملات مستطیلی نزولی خود بمانید. زمانی که قیمت سقف صعودی و کف صعودی را تایید کرد، معامله را ببندید.