الگوی “همر”، یکی از محبوبترین الگوهای کندلی است که معامله گران برای درک قیمت از آن استفاده میکنند. اکثر معامله گران از این کندل برای شناسایی نقاط بازگشتی قیمت استفاده میکنند. علاوه بر این، این کندل در تمام بازارهای مالی از جمله فارکس، سهام، شاخصها و ارز دیجیتال به خوبی کار میکند.

ترید در بازارهای مالی مستلزم دانش قابل توجهی از تحلیل تکنیکال و فاندامنتال است. رویکرد نهایی، شناسایی جهت قیمت بر اساس تحلیل پرایس اکشن است، که اگر به درستی انجام شود، معماله گران سود خواهند کرد. با این حال یافتن جهت قیمت نیاز به تجزیه و تحلیل پیچیده و گرفتن تاییدهای متعدد با استفاده از ابزارهای معاملاتی مانند کندل، الگوهای قیمتی و تشخیص روند دارد.

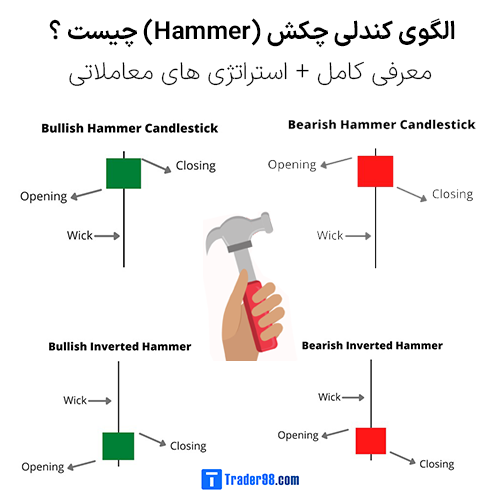

الگوی کندلی چکش (Hammer) چیست؟

کندل چکش یکی از محبوبترین الگوهای بازگشتی Candlestick است. کندل چکش بیانگر غلبه قدرت خریداران بر فروشندگان (افزایش تقاضا و کاهش عرضه) است.

الگوی "همر" ، داستانی درمورد عرضه و تقاضای بازار را نشان میدهد که به راحتی با تماشای نحوه شکل گیری آن الگو، قابل مشاهده است. شدوی پایین بلند نشان میدهد که فروشندگان قیمت را پایین آوردهاند ولی نتوانستهاند آن را در یک low جدید، نگه دارند. بعدا، خریداران از پایین وارد شدهاند و با موفقیت قیمت را نزدیک سطح باز شدن روزانه نگه داشتهاند. به طور کلی، “همر” معمولا پس از کاهش قیمت یک دارایی ظاهر میشود.

هنگامی که الگوی کندلی “همر” ظاهر میشود، میتواند نشان دهنده دو حالت باشد: بازگشت بالقوه قیمت یا تغییر سنتیمنت (احساسات بازار). اما قیمت باید به عنوان تایید، مومنتوم به دنبال الگوی “همر” را نشان دهد. دو شرط وجود دارد که میتواند بر قدرت سیگنال الگوی “همر” تاثیر بگذارد:

- بعد از یک روند نزولی طولانی، شکست فروشندگان و حضور خریداران از یک مکان تصادفی، قابل اعتمادتر از یک الگوی کندلی “همر” است. آنها نشان میدهند که قیمت قبلا یک مسیر طولانی را طی کرده است و باید بالاتر از آن اصلاح شود. با این حال، فشار روند نزولی به تایم فریم شما بستگی دارد. برای نمودار روزانه، هر کلوز سه ماهه یا ماهانه زمان بازگشت قیمت است. علاوه بر این، حرکت قیمت میتواند با توجه به اخبار فاندامنتال نیز تغییر کند.

- بعد از آن، درک چگونگی بسته شدن قیمت بسیار مهم است. اگر قیمت بسته شدن بالاتر از قیمت باز شدن باشد، “همر” به احتمال زیاد باعث افزایش قیمت خواهد شد. علاوه بر این، حتی اگر “همر” معکوس دارای یک شدوی بلند وارونه باشد، به عنوان الگوی بازگشتی صعودی قوی، عمل میکند.

الگوی کندلی “همر” چه شکلی است؟

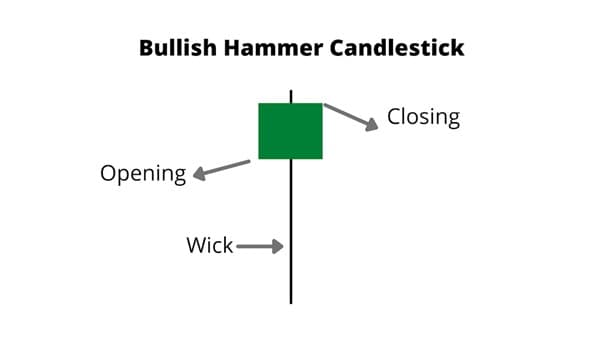

الگوی “همر”، یک الگوی تک کندلی است که بادی کوچکی دارد. بادی کندل “همر” میتواند یکی از موارد زیر باشد :

- سبز (صعودی)، که در آن قیمت بسته شدن بالاتر از قیمت باز شدن است،

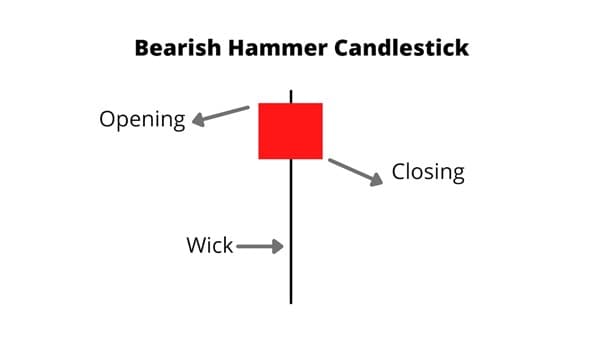

- قرمز (نزولی)، که در آن قیمت بسته شدن پایینتر از قیمت باز شدن است.

رنگ کندل اهمیت زیادی ندارد، زیرا الگوی “همر”، بدون توجه به رنگ آن، همیشه یک سیگنال صعودی را نشان میدهد. رویداد اصلی یک کندل “همر”، در شدوی پایین آن رخ میدهد. بنابراین میزان موفقیت کندل، بستگی به طول شدو در مقایسه با بادی کندل دارد. معمولا یک الگوی “همر” خوب باید دارای شدویی دوبرابر بلندتر از بادیاش باشد، که طول بیشتر شدو نشان دهنده فرسودگی بیشتر قیمت و افزایش امکان خرید است. بیایید نگاهی به آناتومی آن بیندازیم :

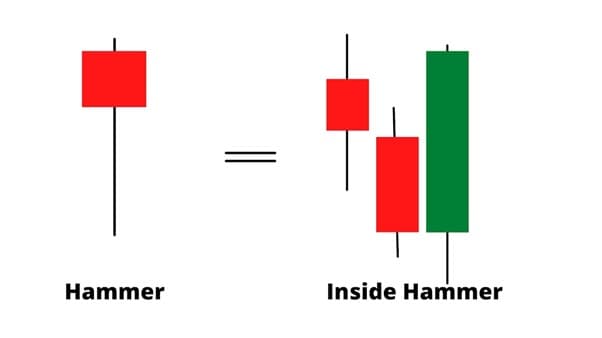

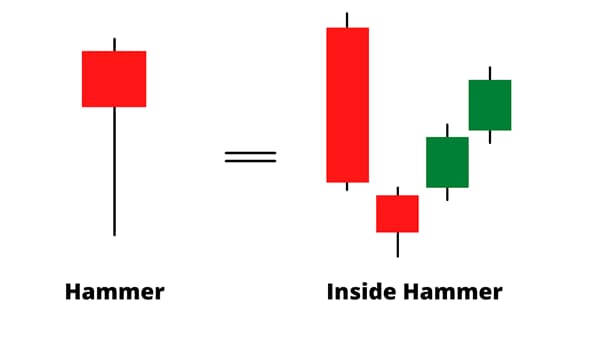

در بالا، یک کندل تکی با بادی ریزتر و شدوی بلندتر را میبینیم. شدوی نزولی نشان دهنده اثر فروشندگان است، اما به عنوان یک معامله گر، باید اطلاعات بیشتری بدانیم. بنابراین بیایید به آنچه در داخل الگوی کندلی “همر” وجود دارد نگاهی بیندازیم:

اگر الگوی کندلی در تصویر بالا از نمودار روزانه گرفته شده باشد، نشان دهنده این است که در طی آن روز، چه اتفاقی افتاده است. در اینجا، کندلهای 4 ساعته منجر به دید قابل اعتمادتری از نحوه ورود فروشندگان به بازار و شکست خوردن آنها از خریداران را نشان میدهند.

“همر” صعودی

در قسمت بالا دیدیم که “همر” دارای بادی کوچک و شدوی بلند است. اما شرایط دیگر چیست؟

“همر” صعودی زمانی شکل میگیرد که قیمت بسته شدن کندل بالاتر از قیمت باز شدن آن باشد، که نشان میدهد خریداران قبل از بسته شدن کندل، در بازار قویتر شدهاند. نرخ موفقیت کندل صعودی به قیمت بسته شدن و طول شدو بستگی دارد. یک شدوی طولانیتر ، همراه با قیمت بسته شدن بالاتر از قیمت باز شدن، دقیقترین معامله را ارائه میدهد.

“همر” نزولی (هنگینگ من – Hanging Man)

هنگینگ من ، مانند الگوی کندلی “همر”، بعد از یک روند صعودی طولانی است که نشان دهنده یک برگشت نزولی است. هنگینگ من در بالای یک سویینگ صعودی نشان میدهد که قیمت به سطح خرید بیش از حد (overbought level) رسیده است و فروشندگان ممکن است در هر لحظه وارد بازار شوند. با این حال، این الگو یک سیگنال نزولی نیست. در عوض نشان میدهد که قیمت یک سقف ایجاد کرده است.

اگر چه هنگینگ من مانند “همر” نزولی به نظر میرسد، تفاوت اصلی بین این دو به محل قرار گیری آنها برمیگردد. بر خلاف “همر” صعودی، “همر” نزولی بعد از یک روند نزولی طولانی ظاهر میشود و قیمت بسته شدن آن زیر قیمت باز شدن آن باقی میماند. با این حال، “همر” نزولی سیگنال خرید ضعیفتری نسبت به “همر” صعودی ارائه میدهد. بیایید ببینیم “همر” نزولی چگونه به نظر میرسد:

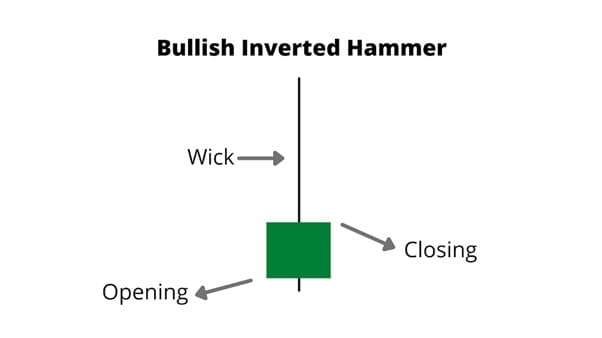

“همر” معکوس، یک الگوی بازگشتی است اما نسبت به یک “همر” صعودی یا نزولی کمتر قابل اعتماد است. یک الگوی کندلی “همر” معمولی فقط از یک کندل تشکیل شده و طول شدوی آن، حداقل دو برابر بادی آن است. با این حال، تفاوت اصلی بین “همر” معمولی و “همر” معکوس، این است که شدو، بالای بادی کندل میماند.

“همر” معکوس صعودی (Inverted Hammer Bullish)

“همر” معکوس صعودی، یک الگوی تک کندلی با بادی کوچک و یک شدوی بلند وارونه است. در این الگو، قیمت بسته شدن بالاتر از قیمت باز شدن میماند که به فشار خریداران در هنگام بسته شدن کندل اشاره میکند. “همر” معکوس صعودی پس از یک فشار رو به پایین طولانی ظاهر میشود و نشان دهنده امکان خرید است. میزان موفقیت این الگو به بادی و طول شدو بستگی دارد. بیایید نگاهی به “همر” معکوس صعودی بیندازیم:

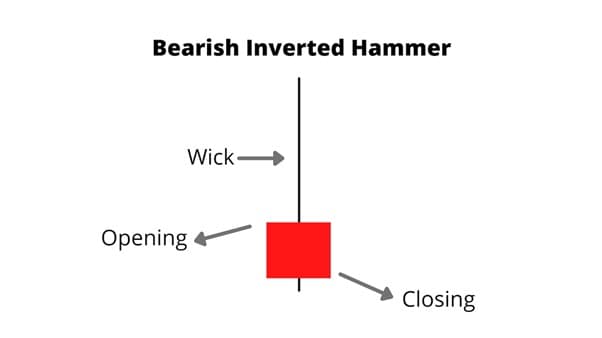

“همر” معکوس نزولی (Shooting Star)

“همر” معکوس نزولی یک الگوی تک کندلی با بادی کوچک و شدوی بلند رو به بالا است. در این الگو، قیمت باز شدن بالاتر از قیمت بسته شدن میماند و به فشار خرید کمتر در هنگام بسته شدن کندل اشاره میکند. با این حال، “همر” معکوس نزولی نیز امکان خرید را نشان میدهد. مانند “همر” معکوس صعودی، میزان موفقیت این الگو به بادی و طول شدو بستگی دارد. این تصویر یک “همر” معکوس نزولی است:

استراتژیهای معاملاتی بر اساس الگوی کندلی “همر”

معامله گران باید کاربردهای عملی الگوی “همر” را به “همراه سایر اندیکاتورها برای کسب سود درک کنند. برای تدوین استراتژی معاملاتی میتوانید به کندل “همر” به عنوان عنصر اصلی اعتماد کنید. با این حال، صحت آن را تنها زمانی میتوان تایید کرد که با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال مورد استفاده قرار گیرد. در این پست، ما برخی از استراتژیهای معاملاتی بر اساس الگوی “همر” را بررسی خواهیم کرد.

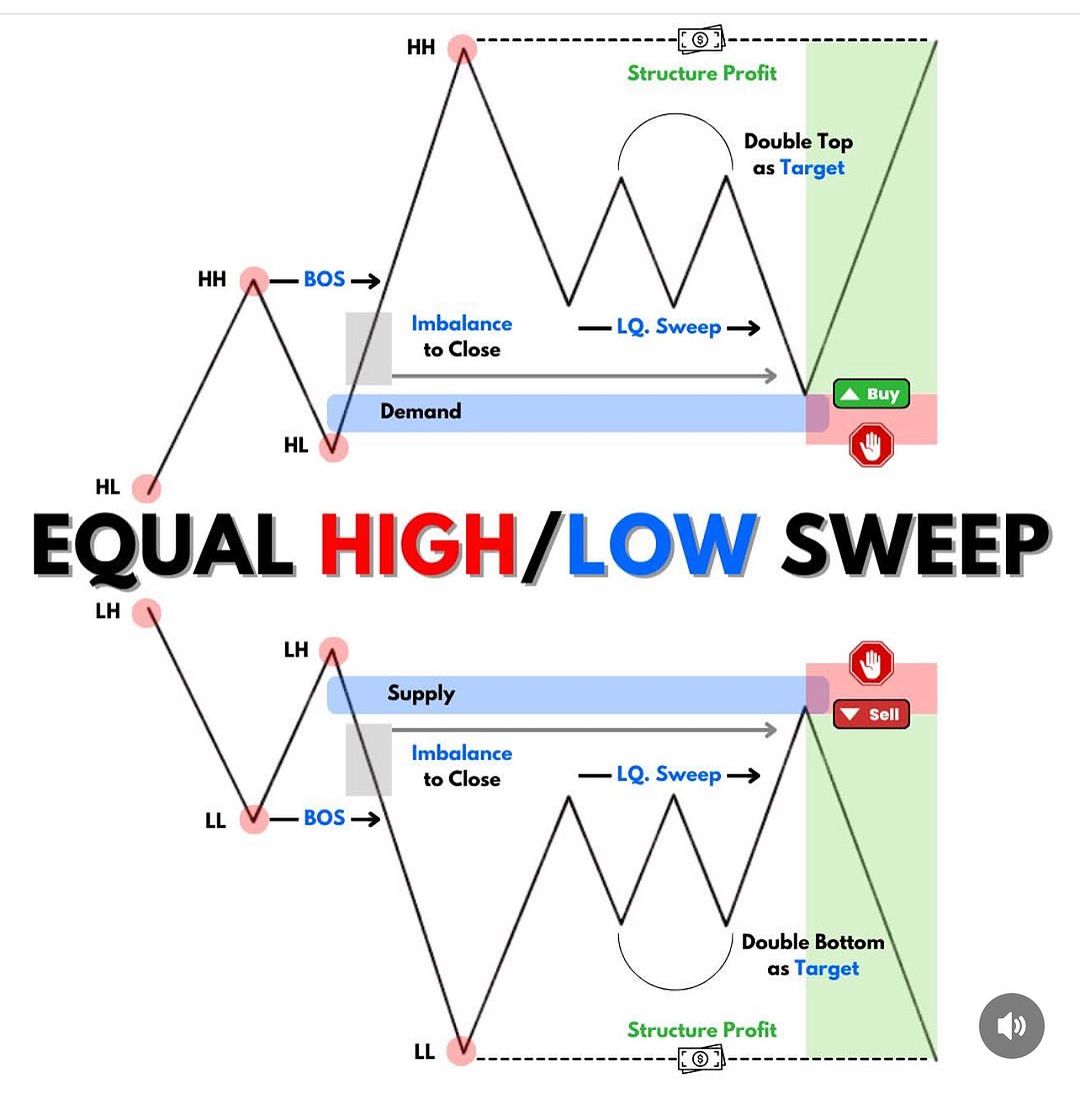

استراتژی 1: استراتژی بالا به پایین با “همر” (Top-Bottom Strategy with Hammer)

چرخههای بازار مالی جهانی، روندهای بازار را ایجاد میکنند و آنها را تغییر میدهند. بیشتر نتایج Top-Bottom ناشی از اخبار فاندامنتال قوی هستند، اما ارزهای دیجیتال به شرایط اقتصادی جهانی، تضاد مقررات، پذیرش کریپتو و موارد دیگر نیز بستگی دارند. اولین نیاز این استراتژی شناسایی یک روند نزولی قوی است که تمام lowهای کوتاه مدت را شکسته باشد.

در تصویر بالا نمودار روزانه ETH، قیمت به پایین حرکت میکند و به زیر پایینترین سطح نزدیک، 1800.00 میرسد. به محض این که قیمت به پایینترین حد خود رسید، اولین نشانه فشار صعودی آینده را با یک کندل بدون جهت (indecision ) نشان میدهد. بعدا فروشندهها سعی میکنند قیمت را پایین بیاورند اما شکست میخورند و قیمت با یک “همر” صعودی بسته میشود.

نقطه ورود ایدهآل برای این استراتژی معاملاتی، یک اوردر buy stop بالاتر از high “همر”، و حد ضرر زیر شدوی “همر” (یا کمی پایینتر از ان) است. در مثال بالا به محض این که یک پین بار نزولی در سطح مقاومت ظاهر شد، معامله با 1:3.57 R:R بسته میشود.

استراتژی 2: ترید با سطوح حمایت و مقاومت (Support-Resistance Trading)

سطوح حمایت و مقاومت به عنوان مانعی برای قیمت عمل میکنند، و زمانی که قیمت از این سطوح بالاتر یا پایینتر میرود، حرکات قیمتی قابل توجهی رخ میدهد. با این حال، بازار مالی مانند یک نوار لاستیکی حرکت میکند که به سختی حمایت و مقاومت را میشکند، مگر این که اخبار مهمی برای شکستن زنجیره وجود داشته باشد.

بنابراین، روند قیمت را با استفاده از حرکت قیمت تعریف میکنیم و در حین انجام معامله، از کندل “همر” به عنوان تاییدی اضافی برای روند صعودی استفاده میکنیم.

در نمودار ETH بالا، 2332.97 دلار، هم به عنوان حمایت و هم به عنوان مقاومت در برابر قیمت عمل میکند. قیمت به مقاومت نزدیک میشود و با فشار خرید شدید این سطح را میشکند. بعدا قیمت به سطح حمایت باز میگردد، جایی که سرمایه گذاران باید منتظر تایید برای ورود به پوزیشن لانگ باشند.

پوزیشن لانگ به محض ظاهر شدن یک الگوی کندلی “همر” در سطح حمایتی، معتبر میشود – حد ضرر در زیر شدو (یا کمی پایینتر). در مثال بالا، به محض این که یک پین بار در سطح مقاومت ظاهر شد، معامله با 1:2 R:R بسته میشود.

استراتژی 3: معاملات روزانه با مووینگ اوریج (Intraday Trading with Moving Average)

اگر قیمت درون یک روند باشد، این رویکرد ساده و بسیار سودآور است. ابتدا باید تشخیص دهیم که روند کلی بازار صعودی است. هر گونه اصلاح نزولی نشان دهنده سود گرفتن فروشندگان است که پس از آن فشار خرید ممکن است از سر گرفته شود.

تصویر بالا نشان میدهد که قیمت در جایی حرکت میکند که 20 EMA (مووینگ اوریج 20) به عنوان یک حمایت جزیی کار میکند. در این زمینه، جهت کلی قیمت صعودی است و هرگونه رد شدن از 20 EMA یک امکان خرید است.

پوزیشن بای از High الگوی “همر” معتبر است، که حد ضرر در زیر شدو (یا کمی پایینتر) است. در مثال بالا، به محض این که یک پین بار در سطح مقاومت ظاهر شد، معامله با 1:2 R:R بسته میشود.

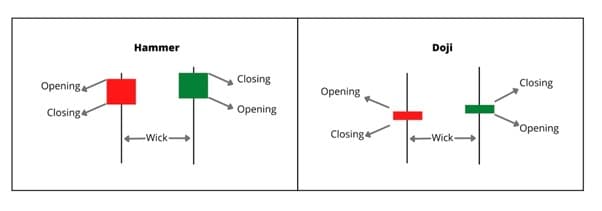

تفاوتهای الگوهای “همر” و دوجی

بعد از یک روند نزولی طولانی، “همر” فرصت خرید را نشان میدهد. دوجی هم همینطور. بیایید چند تفاوت بین “همر” و دوجی را بررسی کنیم.

| “همر” | دوجی |

| یک شدوی بلند به سمت پایین با یک بادی کوچک دارد | یک شدوی بلند به سمت بالا و شدوی کوتاهتر به سمت پایین و بدنه کوچک دارد |

| الگوی “همر” نشان دهنده شکست فروشندگان است | الگوی دوجی نشان دهنده عدم قطعیت درمورد جهت قیمت است |

| هر دو شکل صعودی و نزولی را دارد | دوجی بادی کوچکی دارد و بادی صعودی یا نزولی تاثیری بر آن ندارند |

| الگوی “همر” نشان دهنده بازگشت بالقوه قیمت است | الگوی دوجی نشان دهنده اصلاح و ادامه قیمت است |

مزایا و معایب الگوی کندلی “همر”

هر الگوی کندلی نقاط قوت و ضعفی دارد. هیچ ابزار معاملاتی نمیتواند سود 100% را در بازارهای مالی تضمین کند. “همر” یک الگوی تک کندلی است که برای تایید اعتبارش، نیاز به تایید اضافی دارد. بیایید مزایا و معایب آن را بررسی کنیم.

- الگوی “همر” میتواند روند قیمتی قابل اعتمادی را در تمام بازارهای مالی از جمله فارکس، ارزهای دیجیتال، سهام و شاخصها نشان دهد.

- “همر” کاملا مکمل سایر ابزارهای قیمتی مانند مووینگ اوریج، حمایت/مقاومت، روند و… است.

- معامله گران میتوانند از “همر” هم به عنوان الگوی ادامه دهنده روند و هم به عنوان الگوی بازگشتی استفاده کنند.

- بعد از یک روند نزولی طولانی، “همر” امکان بالاتری برای نشان دادن بازگشت قوی بازار را دارد.

- – “همر” دارای هر دو شکل صعودی و نزولی است که به معامله گران این امکان را میدهد که بازگشت روند را شناسایی کنند.

معایب

- حتی اگر کندل “همر” پس از یک روند نزولی طولانی ظاهر شود، قیمت ممکن است پایین بیاید.

- معامله گران نمیتوانند برای به دست آوردن یک جهت قوی قیمت، تنها به یک “همر” تکیه کنند.

محدودیتهای الگوی کندلی “همر”

اگر چه “همر” یک شاخص سودآور است، اما محدودیتهایی را نیز دارد که یک معامله گر باید قبل از استفاده از آن، آنها را بداند.

الگوی کندلی “همر” نشان میدهد که خریداران پس از کاهش قیمت دارایی، مومنتوم را دوباره به دست میآورند. با این حال نقطه قوت خریداران در پایان روز ممکن است به سمت retracement فروشندگان باشد. به تصویر زیر نگاه کنید.

اینجا شاهد نمایان شدن یک کندل فروش بزرگ هستیم که پس از آن قیمت با یک اصلاح بالا میرود. بنابراین هنگام استفاده از استراتژی معاملاتی “همر”، سرعت اصلاح (retracement) را زیر نظر داشته باشید. بازگشت سریع نشانه بازگشت است، در حالیکه یک اصلاح ممکن است منجر به فشار فروش بیشتر در روز بعد شود.

توجه به محل قرار گیری الگوی “همر” نیز ضروری است. اگر تریدر پرایس اکشن هستید و میخواهید با هر الگوی “همر”ی که در نمودار میبینید معامله انجام دهید، ممکن است تصمیمات نادرستی بگیرید.

“همر” اگر در انتهای روند قرار داشته باشد قوی است. با این حال پیدا کردن یک کف، کار آسانی نیست. با مشاهده نمودار قیمت میتوانید آن را تشخیص دهید. علاوه بر این، میتوانید از اندیکاتورهای دیگری مانند RSI یا stochastic oscillator استفاده کنید. اگر این اندیکاتورها از “همر” پشتیبانی کنند، میتوانید سیگنال آن را قابل اعتماد در نظر بگیرید.

خلاصه

در این راهنمای معاملاتی آموختیم:

- “همر” یک کندل بازگشتی صعودی است که پس از یک روند نزولی طولانی ظاهر میشود.

- میزان موفقیت در استفاده از استراتژی معاملاتی “همر” به زمینه بازار، مکان الگو، سایر تاییدات و حرکت بازار بستگی دارد.

- حتی اگر با توجه به یک الگوی “همر” قوی وارد پوزیشن شوید، احتمال ضرر و زیان وجود دارد.

- استراتژیهای معاملاتی “همر” شامل معاملات نوسانگیری و معاملات روزانه است.

- بزرگترین اشکال این الگو این است که ممکن است به جای بازگشت، یک اصلاح روند نزولی روزانه را نشان دهد.

اگر معامله گر ارزهای دیجیتال هستید، همیشه از قوانین مدیریت سرمایه استفاده کنید و هنگام استفاده از “همر” از اندیکاتورهای دیگر نیز استفاده کنید. درک خوب زمینه بازار برای ایجاد یک استراتژی معاملاتی بهینه مهم است. نسبت به سوابق اندیکاتورها و ابزارهایی که با آنها کار میکنید اطمینان حاصل کنید. البته الگوهای کندلی بسیاری وجود دارند، سعی کنید همیشه بهترینهایی را پیدا کنید که بیشتر به شما میآیند.