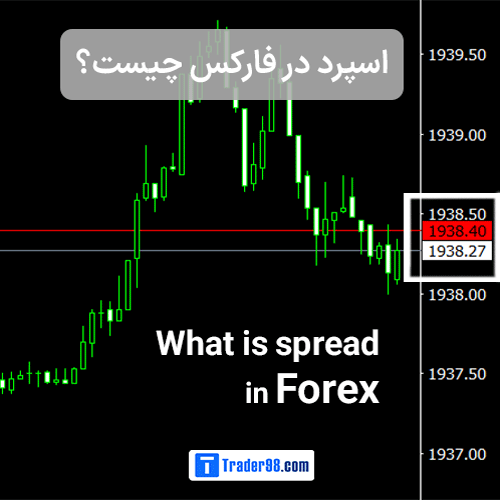

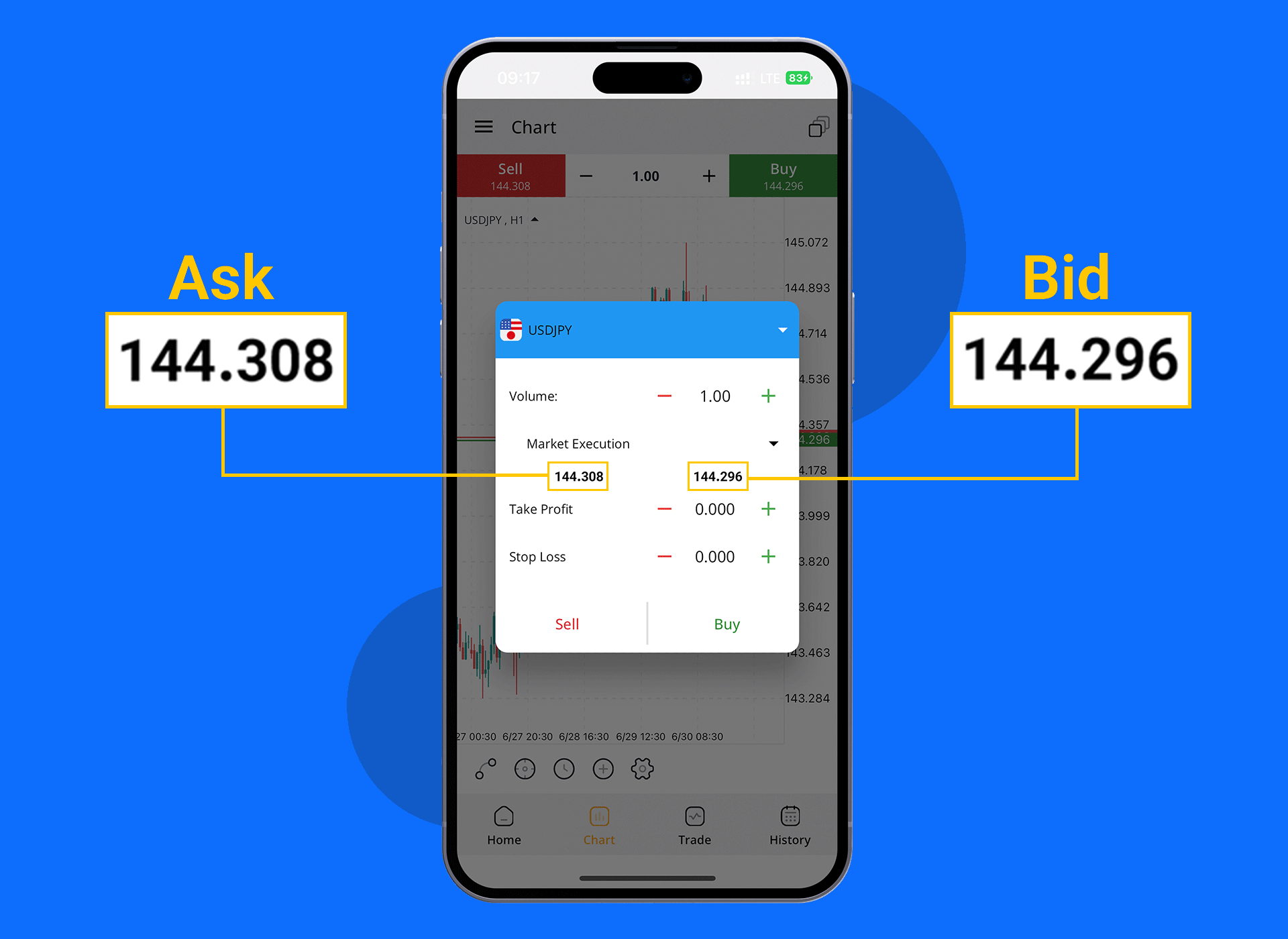

در بازارهای مالی، اسپرد (spread) تفاوت بین قیمت خرید و قیمت فروش یک دارایی است. در کارگزاری های آنلاین، قیمت خرید همیشه بالاتر از قیمت فروش یک دارایی است، به این معنی که اگر وارد معاملهای بشوید و بلافاصله آن را ببندید، ضرر شما دقیقا برابر با اسپرد خواهد بود. زمانی که شما یک معامله را باز میکنید، باید بازار به نفع شما به اندازه اسپرد حرکت کند تا بتوانید از آن موقعیت با حداقل سود خارج شوید. اسپرد، یکی از منابع اصلی درآمد کارگزاریها در فارکس است، که با کارمزدها و هزینه های سواپ (Swap) در یک رده قرار میگیرد. یا توجه به این که اکثر کارگزاریها اسپردهای متغییر ارائه میدهند، وجود اسپرد ثابت را هم نمیتوانیم تکذیب کنیم.

روش محاسبهای ارزش اسپرد در فارکس

اسپرد در فارکس با پیپ (pip) اندازه گیری میشود، اما چگونه میتوانیم پیپ را به یک دارایی قابل تشخیص تبدیل کنیم؟ ارزش نقدی اسپرد بستگی به اندازه قراردادی دارد که آن را معامله میکنید، زیرا قرداد نماد شما، ارزش هر پیپ را تعیین میکند. در فارکس، برای محاسبه ارزش هر پیپ در نماد مورد نظر، عدد 0.0001 را باید در عدد قرارداد ضرب کنید. برای مثال، با معامله 1 لات GBP/USD (100,000 واحد GBP) هر پیپ 10 دلار آمریکا خواهد بود (100,000 * 0.0001). شاید راه سادهتری برای محاسبهی ارزش پیپ هر جفت ارزی، باشد (به جز جفت ارزهایی که یک طرف آنها ین ژاپن است)، اگر مقدار قرارداد 1 لات باشد، هر پیپ 10 واحد ارز مورد نطر ما را پوشش میدهد. جفت ارزهایی که یک طرف آنها ین ژاپن است، رقم دوم بعد از اعشار پیپ آن نماد را نشان میدهد، یعنی برای محاسبه از 0.01 به جای 0.0001 استفاده میکنیم. اگر مثال خود را از بخش قبلی ادامه دهیم، که محاسبات آن نشان میدهد اسپرد برابر با 1 پیپ است، میتوانیم بگوییم که هزینه اسپرد برای معاملاتی که با 1 لات انجام میشوند 10 دلار آمریکا است.

انواع اسپرد در بروكر ها

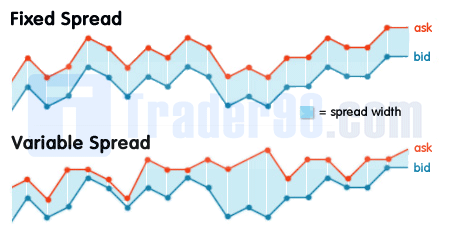

اسپرد در بروكرها به دو نوع اسپرد ثابت و اسپرد شناور وجود دارد. نكتهای كه معامله گران به آن توجه ويژهای دارند اندازه اسپرد در بروكر ها است. بنابراين يكی از فاكتورهای مهم انتخاب بروكر برای معامله گران اسپرد است.

اسپرد ثابت چيست؟

برخی بروكر ها در بازار مالی حسابی را ارائه ميدهند كه اسپرد نمادها در هر زمان ثابت و مشخص است. بروكرهايی كه حساب با اسپرد ثابت ارائه ميدهند، ماركت ميكر هستند، یعنی در این بروکرها و حسابهای اسپرد ثابت، اگر بازار دچار تغییرات اساسی و نوسانات بالا بشود هم فقط آن اسپرد موقتا به یک اسپرد ثابت دیگر تغییر مییابد تا دوباره بازار به حالت عادی خود باز گردد. که معاملهگران به این اتفاق ریکوت میگویند. یعنی بروکر در این جا می تواند معامله را لغو و قیمت جدید را اعمال کند و از تریدر می خواهد قیمت جدید را بپذیرد. همچنین معمولا حساب های اسپرد ثابت نسبت به شناور، اسپرد بيشتری در نمادها دارند.

مزایای اسپرد ثابت

اسپردهای ثابت به سرمایه اولیه کمتری نیاز دارند، بنابراین معامله با اسپردهای ثابت، یک گزینه اقتصادی و قابل دسترسی را برای معاملهگرانی که برای شروع معاملهگری، پول زیادی ندارند ارائه میدهد. همچنین معامله با اسپردهای ثابت محاسبه هزینه های تراکنش را قابل پیشبینی تر میکند. وقتی که اسپردها تغییر نمیکنند، شما همیشه میدانید که هنگام باز کردن یک معامله چه انتظاراتی از لحاظ پرداخت کارمزد به کارگزاری را دارید.

معایب اسپرد ثابت

ریکووت می تواند هنگام معامله با اسپردهای ثابت به طور مکرر رخ دهد، زیرا قیمت گذاری فقط از یک منبع (کارگزار شما) انجام میشود. و منظور از تکرار، تقریباً به اندازه پست های اینستاگرامی است که در طول روز میبینید! موقعیتهایی وجود دارد که بازار نوسان دارد و قیمت ها به سرعت در حال تغییر هستند. و از آنجایی که اسپردها ثابت هستند، کارگزار نمی تواند اسپرد را برای تطبیق با شرایط فعلی بازار افزایش دهد. بنابراین، اگر سعی کنید در یک قیمت خاص وارد معامله شوید، کارگزار معامله را "مسدود" میکند و از شما می خواهد قیمت جدیدی را بپذیرید. قیمت جدید به شما "تحمیل" میشود. و پیامی برای پذیرفتن قیمت جدید مورد تایید کارگزاری، روی پلتفرم معاملاتی شما ظاهر میشود و به شما اطلاع می دهد که قیمت تغییر کرده است و از شما میپرسد که آیا مایل به پذیرش آن قیمت هستید یا خیر. در این سیستم، تقریباً همیشه موقعیتی را معامله خواهید کرد که از قیمت مورد نظرتان بدتر است. یکی از مشکلات اساسی دیگر لغزش است. زمانی که قیمت ها به سرعت در حال حرکت هستند، کارگزار نمی تواند اسپرد ثابت را به طور مداوم حفظ کند و قیمتی که پس از ورود به یک معامله روی مانیتورتان ظاهر میشود با قیمت ورود در نظر گرفته شده کاملاً متفاوت خواهد بود. لغزش شبیه به زمانی است که در شبکههای اجتماعی با دختر یا پسری که با پروفایلش برای قهوه خوردن موافقت میکنید. اما متوجه میشوید که فرد واقعی جلوی شما هیچ شباهتی به عکس ندارد.

اسپرد شناور چيست؟

در بيشتر بروكرها حساب ها از نوع اسپرد شناور هستند. در اين نوع حساب ها اسپرد در جفتارزها و سایر نمادها ثابت نيست و متغيير است. همچنين مقدار اسپرد شناور در بروكر ها با توجه به نوع و موجودی حساب متفاوت باشد. برای مثال در بروكر ترندو، همه حساب ها از نوع ECN (اسپرد شناور) و یا زيرو اسپرد (Zero Spread) يعنی اسپرد اكثر نماد ها صفر يا كمترين مقدار خود را دارد.

مزایای اسپرد شناور

اسپردهای متغیر از وقوع ریکووت جلوگیری میکنند. زيرا هنگام تغییر اسپرد، عواملی مانند تغییرات قیمت با توجه به شرایط بازار در نظر میگیرد. (اما دلیل ریکووت نشدنتان از تجربه لغزش جلوگیری نمیکند!) معامله با اسپردهای متغیر، قیمت گذاری شفاف تری را ارائه میدهد، به خصوص زمانی که عرضه و تقاضا را در نظر بگیرید زيرا عرضه و تقاضا مبنی بر رقابت بین خریداران و فروشندگان است. و همچنین دلیل اصلی حرکت بازار و ایجاد نوسانات قیمت است.

معایب اسپرد شناور

اسپردهای متغیر برای اسکالپرها و معاملهگران فاندامنتال ایده آل نیستند. اسپردهای گسترده میتوانند به سرعت سودی که اسکالپر کسب کرده است را از بین ببرند. اسپردهای متغیر برای معاملهگران فاندامنتال نیز به همان اندازه بد هستند. اسپرد ممکن است به قدری زیاد شود که چیزی که به نظر می رسد سودآور باشد، با یک چشم به هم زدن به ضرر تبدیل شود.

عوامل موثر بر اسپرد

اسپرد تحت تأثیر عوامل زیر قرار می گیرد:

- نقدشوندگی دارایی مورد معامله

- شرایط بازار

- حجم معاملاتی یک ابزار مالی

اسپردها به دارایی پایهای که معامله می شود بستگی دارد. هر چه دارایی بیشتر معامله شود، بازار آن دارای نقدینگی بیشتری است. هر چه بازار نقدتر باشد، اسپردها کوچکتر می شوند. در بازارهایی با نقدشوندگی کم، مانند بازار گاز طبیعی، اسپردها تمایل به بزرگتر شدن دارند. اسپردها بسته به شرایط بازار نیز واکنش نشان میدهند. معمولاً در زمان اعلامیه های کلان اقتصادی و دورههای پرنوسان، اسپردها بزرگتر هستند. اگر قصد دارید همزمان با اعلام فدرال رزرو یا برگزاری جلسه بانک مرکزی اروپا تتریدکنید، انتظار اسپردهای بالاتر را نیز در ذهنتان برنامهریزی کنید. قبلاً اشاره کردیم که برخی از کارگزاران اسپردهای ثابت را ارائه میدهند، با این حال، مهم است توجه داشته باشید که در طول اعلامیه های کلان اقتصادی و دوره های پرنوسان، ممکن است این کارگزاران نتوانند تضمین کنند که اسپردهای آنها ثابت باقی میماند. در نهایت، حجم می تواند بر اسپرد بسیار تأثیر بگذارد. اگر معامله شما به حدی بزرگ باشد که بازار را علیه شما حرکت دهد، احتمالاً بازارساز (کارگزاریها) اسپرد خود را برای جبران ریسک اضافی که متحمل میشود، تعدیل خواهند کرد. در عمل، بازارهای فارکس به قدری نقد هستند که معاملات خرد به احتمال زیاد تأثیری بر قیمت بازار ندارند.

ثابت یا شناور؟ کدام بهتر است؟

این که بین اسپردهای ثابت و متغیر بهتر است بستگی به نیازهای معاملهگر دارد. برخی از معاملهگران معتقد هستند که اسپردهای ثابت از اسپردهای متغییر خیلی بهتر هستند و برعکس این قضیه ممکن است برای معامله گران دیگر نیز صادق باشد.

ارزش و محاسبات اسپرد

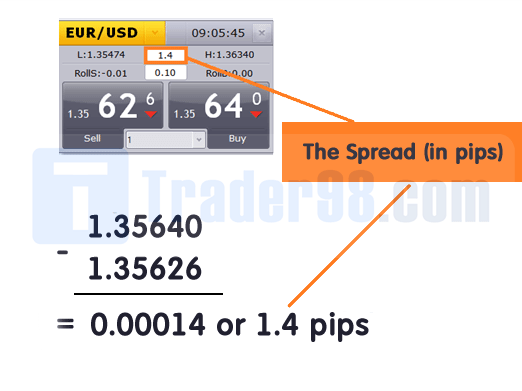

اکنون که میدانید اسپرد چیست و دو نوع اسپرد مختلف وجود دارد، باید یک چیز دیگر را بدانید:

چگونه اسپرد با هزینههای معاملاتی که پرداخت میشود مرتبط است. محاسبه آن بسیار آسان است و تنها به دو چیز نیاز دارید:

- ارزش هر پیپ

- تعداد لات هایی که معامله می کنید

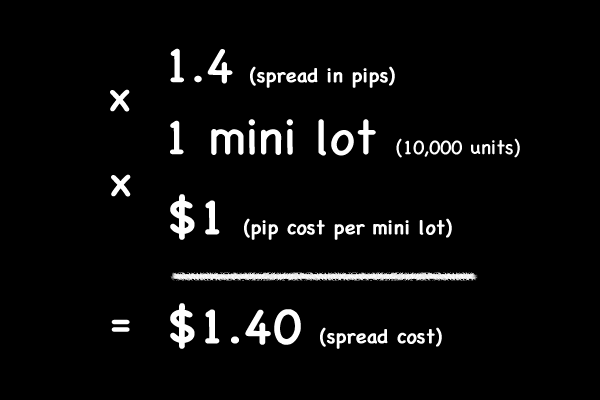

در مثال بالا، می توانید EURUSD را با قیمت 1.35640 خریداری کنید و EURUSD را با قیمت 1.35626 بفروشید. یعنی اگر EURUSD را بخرید و سپس فورا آن را ببندید، متحمل ضرر 1.4 پیپ خواهید شد. برای محاسبه هزینه کل، باید هزینه هر پیپ را در تعداد لات های معامله شده ضرب کنید. بنابراین اگر در حال معامله مینی لات (10000 واحد) هستید، ارزش هر پیپ 0.1 دلار است، بنابراین هزینه معاملاتی شما برای باز کردن این معامله 1.40 دلار خواهد بود.

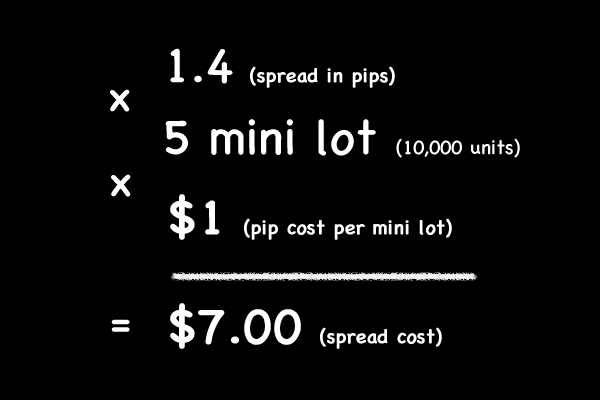

محاسبه هزینه پیپ خطی است. یعنی شما باید هزینه هر پیپ را در تعداد لات های معامله شده ضرب کنید. اگر اندازه ضریب (لاتیج) موقعیت خود را افزایش دهید، هزینه معاملاتی شما که در اسپرد منعکس میشود نیز افزایش خواهد یافت. به عنوان مثال، اگر اسپرد 1.4 پیپ باشد و شما 0.5 لات معامله کنید، هزینه معاملاتی شما 7 دلار خواهد بود.

اسپرد نرمال چقدر است؟

اسپرد می تواند بسته به عوامل مختلفی از جمله جفتارز مورد معامله، نوسانات بازار و بروکری که استفاده میکنید متفاوت باشد. بسته به جفتارز و شرایط بازار، اسپرد می تواند از 0 پیپ تا 10 پیپ یا بیشتر متغیر باشد. به طور کلی، جفت ارزهای اصلی و معروف مانند EUR/USD، GBP/USD و USD/JPY نسبت به جفت ارزهای کمتر شناخته شده مانند USD/TRY یا USD/BRL اسپرد بسیار کمتری دارند زیرا جفت ارزهای اصلی به صورت فعالتر معامله می شوند و نقدینگی بالاتری دارند، یعنی رقابت بیشتری بین بروکرها برای ارائه اسپرد کمتر وجود دارد. از سوی دیگر، جفت ارزهای ناشناخته کمتر مورد معامله قرار میگیرند و نقدینگی کمتری دارند و درنتیجه اسپرد بالاتری دارند. تعداد معامله گران در این بازارها کمتر هستند، که به بروکرها فرصت بیشتری برای ارائه اسپردهای گسترده تر میدهد. علاوه بر جفتارز مورد معامله، نوسانات بازار نیز میتواند بر اسپرد تأثیر بگذارد. در بازههای پرنوسان، اسپردها می توانند به طور قابل توجهی افزایش یابند زیرا بروکرها قیمت گذاری خود را به دلیل انعکاس افزایش ریسک در بازار تعدیل میکنند. این عامل می تواند منجر به پرداخت بهای بیشتر برای ورود و خروج به معاملات شود. در نهایت، بروکری که استفاده میکنید نیز میتواند روی اسپرد تأثیر بگذارد. بروکرهای مختلف روشهای قیمت گذاری متفاوتی دارند که می تواند بر اسپرد تأثیر بگذارد. برخی از بروکرها اسپرد ثابت ارائه میکنند، به این معنی که بدون توجه به شرایط بازار، اسپرد ثابت باقی میماند. سایر بروکرها اسپردهای متغیری را ارائه میدهند، یعنی اسپرد میتواند بسته به شرایط بازار نوسان داشته باشد. در کل، به عنوان یک قاعده کلی، اسپرد 0 الی 2 پیپ برای جفت ارزهای اصلی و 2 الی 5 پیپ برای جفت ارزهای کمتر شناخته شده میتواند در شرایط عادی بازار، طبیعی در نظر گرفته شود. اما وقتی كه اسپرد از حالت نرمال خود خارج میشود به اصطلاح میگویند که اسپرد وايد یا عرض (Wide) شده است.

اسپرد چه زمانی عریض یا واید میشود؟

همانطور كه در مطالب قبلی گفته شد عواملی وجود دارد كه بر ميزان اسپرد تاثير گذار هستند و ممكن ميزان اسپرد را از حالت معمول و نرمال بيشتر كند. زمانی كه اسپرد جفتارز ها يا ساير نماد فاركس چندين برابر حالت معمول ميشود، ای پدیده را وايد شدن اسپرد ميگويند. هر معاملهگر فاركس بايد زمانهای وايد شدن اسپرد را همیشه در ذهن خود داشته باشد. زيرا وايد شدن اسپرد باعث ضرر ناخواسته میشود. به طور مثال فرض كند در حالت معمول اسپرد نماد دلار نيوزلند به ين ژاپن (NZD JPY) در حالت عادی 1 پيپ است اما در دقایق پایانی ماركت، به دليل كم بودن نقدينگي اسپرد به 20 پيپ نيز میرسد بنابراين، به دليل وايد شدن اسپرد (زياد شدن تفاوت قيمت خريد و فروش) ناخواسته حدضرر تریدر فعال و معامله شما بسته شود سپس دقايقی بعد اسپرد اين جفت ارز دوباره به حالت عادی برمیگردد. حالا اين سوال پيش میآيد چه زمانی اسپرد وايد ميشود؟ در ادامه به اين موضوع خواهيم پرداخت و معاملهگران باید به زمان هايی كه اسپرد وايد میشود توجه بکنند.

آغاز و پايان روز معاملاتی: بازار فاركس با سشن آسيا شروع به فعاليت میكند و با سشن آمريكا روز معاملاتی به پايان میرسد معمولا در زمان آغاز و پايان معاملات روزانه كه به ساعت تهران تقریبا از ساعت 12:30 تا 1:30 بامداد را شامل میشود، به دليل تسويه معاملات بانک ها و كم بودن حجم نقدينگی اسپرد از حالت معمول بيشتر میشود. اين نكته در ارزهای فرعی كه يك طرف آن دلار آمريكا نیست توجه بیشتری را به خود جلب میکند.

قبل و بعد از تعطيلات آخر هفته: کقتی در روز جمعه به ساعات آخر معاملات هفته نزديک میشویم و يا ساعات آغازين معاملات هفتگی در روز دوشنبه، به دليل تسويه هفتگی معاملات و كم بودن حجم معاملات و نقدينگی پايين، اسپرد در اكثر نماد ها وايد میشود.

انتشار اخبار هم مهم تقويم اقتصادی: در زمان انتشار اخبار مهم تقويم اقتصادی مانند جلسه نرخ بهره يا تورم به دليل اينكه نوسانات بالايی انجام میشود تعادل عرضه و تقاضا به هم میخورد در نتيجه ميزان اسپرد بيشتر میشود.

اسپرد چگونه بر معاملات تاثیر میگذارد؟

اسپرد با روشهای مختلفی بر معاملات تأثیر میگذارد. اولاً، بر هزینه اجرای معامله تأثیر میگذارد. هرچه اسپرد بیشتر باشد، هزینه معاملات نیز بیشتر میشود. یعنی معامله گران باید برای ورود و خروج از یک معامله هزینه بیشتری بپردازند که باعث کاهش سودآوری آنها میشود. علاوه بر این، اسپردهای بیشتر می تواند انجام معاملات با قیمت مورد نظر را دشوارتر کند، زیرا خریداران یا فروشندگان کمتری مایل به معامله با آن قیمت هستند. ثانیاً، اسپرد بر سودآوری ترید نیز تأثیر میگذارد. وقتی یک معامله گر وارد معامله میشود، برای اینکه سودآور باشد باید سودی بیشتر از اسپرد بدست آورد. به عنوان مثال، اگر اسپرد 5 پیپ باشد و معامله گر بخواهد 10 پیپ سود کسب کند، باید در مجموع 15 پیپ سود کسب کند. اسپرد بخش قابل توجهی از پتانسیل سود یک معامله را نشانه می گیرد و اسپردهای عریضتر میتواند دستیابی به یک نتیجه سودآور را دشوارتر کند. ثالثاً، اسپرد بر انتخاب جفتارز برای معامله تأثیر میگذارد. جفت ارزهای مختلف اسپرد متفاوتی دارند، و معامله گران ممکن است برای کاهش هزینه های معاملاتی خود، روی جفت هایی با اسپرد کمتر تمرکز کنند. برای مثال، اسپرد برای EUR/USD معمولا کمتر از اسپرد برای جفت ارزهای کمتر شناخته شده مانند USD/ZAR یا USD/TRY است. معاملهگران در بازههای نوسانات کم، زمانی که اسپردها معمولاً کمتر هستند، معامله کنند. در نهایت، اسپرد بر نقدینگی کلی بازار فارکس تأثیر میگذارد. اسپرد کمتر نشان دهنده بازار نقدشونده تر است، زیرا خریداران و فروشندگان بیشتری مایل به معامله با قیمت های مشابه هستند. این امر می تواند انجام معاملات با قیمت مورد نظر را برای معامله گران آسان تر کند و همچنین می تواند خطر اسلیپیج یا لغزش (تفاوت بین قیمت مورد انتظار یک معامله و قیمت واقعی که در آن انجام می شود) را کاهش دهد.