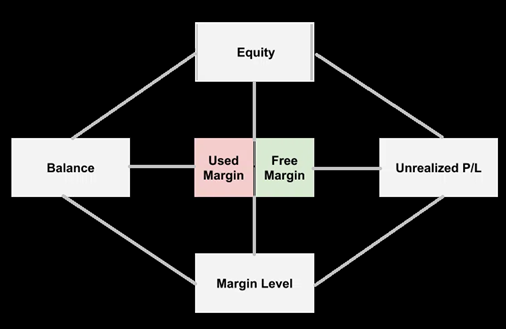

مارجین وثیقه (یا امنیت) است که یک معاملهگر باید نزد کارگزار، ارائه میکند تا بخشی از ریسکی را که برای کارگزار ایجاد میکند پوشش دهد. که این عدد، معمولاً کسری از موقعیت معاملاتی است و به صورت درصد بیان میشود. شما میتوانید مارجین خود را به عنوان سپردهای برای همه معاملات باز خود در نظر بگیرید. حاشیه مورد نیاز توسط کارگزار فارکس شما حداکثر اهرمی را تعیین میکند که میتوانید در حساب معاملاتی خود استفاده کنید. بنابراین، معامله با اهرم را گاهی اوقات "معامله بر روی مارجین" نیز میگویند. هر کارگزاری قوانین متفاوتی دارد. باید قبل از انتخاب کارگزاری و شروع به معامله روی مارجین، این موضوع را درک کنید. معامله بر روی مارجین نتایج متفاوتی را همراه با خود دارد. و همچنین میتواند بر نتیجه معاملات شما به صورت مثبت یا منفی تأثیر بگذارد، به شکلی که هم سود و هم ضررهای بزرگی را به در حساب شما ایجاد کند.

روش محاسبه مارجین

فرض کنید کارگزاری اهرم 1:20 برای معاملات شما در حسابتان ارائه میدهد. یعنی برای هر 20 واحد نوسان ارز مورد نظر شما در یک معامله باز، 1 واحد از ارز به عنوان حاشیه (مارجین) در نظر گرفته میشود. به عبارت دیگر، اگر اندازه موقعیت شما 20 دلار باشد، مارجین 1 دلار خواهد بود. بنابراین، در این مثال، مارجین برابر با 1/20 یا 5% است. برای نشان دادن این موضوع به روش دیگر، اگر یک کارگزار مارجین 10% را ارائه میدهد، یعنی اینکه برای هر 10 دلار که میخواهیم معامله کنیم، باید 1 دلار مارجین تامین کنیم. به عبارت دیگر، در این مثال، میتوانیم معاملاتی با اهرم 1:10 انجام دهیم.

مفهوم معاملات با مارجین

در این نوع معاملات، تریدرها از اهرم مالی برای افزایش حجم معاملات و افزایش سرمایه استفاده میکنند. حالا میخواهیم مثالی را بررسی کنیم. فرض کنید قیمت دلار ۱۰ هزار تومان باشد و شما با ۱۰۰ میلیون تومان، دلار خریداری کنید. اگر قیمت دلار به ۱۰.۵۰۰ تومان افزایش پیدا کند، سرمایه شما به ۱۰۵ میلیون تومان تبدیل میشود. این نمونه یک معامله معمولی را نمایش میدهد. اکنون وارد مفهوم معاملات مارجین در فارکس شویم؛ اگر با سرمایه ۱۰۰ میلیون تومان، با لوریج ۱:۱۰۰ معامله کنید، قادر به خریداری معادل ۱۰ میلیارد تومان دلار خواهید بود. در این حالت، اگر قیمت دلار از ۱۰ هزار تومان به ۱۰.۵۰۰ تومان برسد، سرمایهتان به ۱۰ میلیارد و ۵۰۰ میلیون تومان افزایش مییابد. در معاملات مارجین، بروکر اجازه میدهد که تریدر با استفاده از اهرم مالی سرمایه خود را چندین برابر کند. اما این افزایش سود، افزایش ریسک نیز میآوزد. برای انجام معاملات مارجین، سرمایه اولیه قفل میشود و تا زمانی که معاملات بسته نشود، امکان استفاده از آن وجود ندارد. بهطور خلاصه، معاملات مارجین در فارکس به معاملهگرها اجازه میدهد با استفاده از اهرم مالی، حجم معاملات خود را افزایش داده و سود بیشتر کسب کنند. ولی، این ابزار ریسکهای زیادی را برای شما به ارمغان میآورد و نیاز به شناخت دقیق قوانین، و مفاهیم مرتبط را دارد.

تفاوت بین معاملات با مارجین و بدون آن

معاملات با مارجین در بازار فارکس، با معاملات معمولی تمایزات شدیدی دارند. در این نوع معاملات، وجود اهرم به معاملهگرها اجازه میدهد تا با مبالغی بیشتر از سرمایه اولیه خود معامله کنند. در معاملات با مارجین، تریدر مبلغی از موجودی حساب خود را بهعنوان “مارجین” به بروکر میپردازد. به عبارت دقیقتر، تریدر به عنوان تضمین برای انجام معاملات، مبلغی از سرمایه اولیه خود را بهصورت مارجین واریز میکند. این مبلغ به عنوان یک ضامن، برای اجرای معاملات و تضمین انجام تعهدات مالی توسط تریدر و بروکر قرار میگیرد. این مارجین تا زمانی که معامله باز است، قفل و قابل دسترسی نیست. با استفاده از اهرم، معاملهگرها میتوانند مقادیر بسیار بزرگتری از سرمایه اولیه خود را به معاملات اختصاص دهند. اهرم همچنین این امکان را به معامله گرها میدهد که با سرمایه کمتر، حجم معاملات بزرگتری را انجام دهند و در نتیجه، پتانسیل سود و ضرر بیشتری را تجربه کنند. تریدرها باید دقت کافی را هنگام استفاده از اهرم به کار بگیرند، زیرا افزایش مارجین معامله به همراه افزایش میزان سود، ضرر را نیز افزایش میدهد. به همین دلیل، مدیریت مالی صحیح و آگاهانه ضروری است تا از اهرم سودمندانه استفاده شود.

مارجین مورد نياز چيست؟

مارجین مورد نیاز (Required margin) ، پولی است که هنگام باز کردن معامله کنار گذاشته شده و “قفل” می شود. در واقع این همان چیزی است که به اختصار به آن مارجین می گوییم. مارجين مورد نياز برای هر نماد به دو عامل بستگی دارد. عامل اول لوريج است و عامل دوم مارجين موررد نیاز به برای هر نماد در بروکر است و عامل مارجین در بروكر ها در نمادهای مختلف با توجه به نوع حساب می تواند متفاوت باشد.پس ابتدا لازم است بدانيم لوريج چيست؟

لوريج يا اهرم چيست؟

در پست لوريج (Leverage) چيست به طور كامل در مورد لوريج صحبت شده است و الان به طور مختصر در مورد لوريج توضيح خواهیم داد. اهرم یا لوريج ابزاری است كه معامله گر ميتواند خيلی بيشتر از سپرده خود معامله انجام دهد. لوريج معاملاتی يک نوع اعتباری است كه از طرف بروكر به معامله گر داده می شود تا بتواند معاملات با حجم بالاتر و چندين برابر موجودی خود انجام دهد.زمانی كه گفته می شود لوريج حساب کاربر ١:١٠٠٠ است به اين معنی كه کاربر ١٠٠٠ برابر موجودی خود می تواند معامله انجام دهد. هر چه لوريج حساب بالاتر باشد مارجين مورد نياز كمتری برای معامله نیاز خواهد بود به طور مثال برای خريد ١ لات USDJPY با لوريج ٥٠٠ به ٢٠٠ دلار مارجين لازم می باشد ولی با لوريج ١٠٠٠ به ١٠٠ دلار مارجين نیاز است. درواقع کاربران با لوريج بالاتر می توانند حجم بيشتری معامله كنند.

مارجين آزاد چيست؟

مارجين آزاد (Free margin) مبلغی است كه معاملهگران میتوانند به واسطه آن معامله انجام دهند. درواقع مقدار وجهی که بروکر برای انجام یک معامله به عنوان وجه ضمانت و به نام مارجین دريافت می كند از مارجين آزاد كم میشود.

به عنوان مثال شخصی ١٠٠٠ دلار موجودی و ١٠٠٠ دلار هم مارجين آزاد برای انجام معامله دارد و در حساب خود كه لوريج آن ١٠٠٠ است قصد دارد ١ لات USDJPY خريد كند، مارجين مورد نياز برای اين معامله در بروكر ١٠٠ دلار است بنابراين بعد از انجام معامله، مارجين آزاد این کاربر ٩٠٠ دلار خواهد بود اما موجودی همان ١٠٠٠ است.

سطح مارجين چيست؟

سطح مارجين (margin level) نسبت بين باقيمانده يا اكويتی (Equity) به مارجين است كه به صورت درصدی بيان میشود. به عنوان مثال موجودی حساب شخصی ١٠٠٠ دلار است و معاملاتی را انجام داده است كه ٣٠ دلار مارجين استفاده كرده است و برآيند اين معاملات بعد از چند ساعت ٢٠٠ دلار در ضرر است، باقيمانده حساب کاربر ٨٠٠ دلار شده است. با تقسم باقيمانده به مارجين، سطح مارجين (٤٠٠٪) به دست می آيد.

موجودی یا بالانس

موجودی یا بالانس (Balance) پولی است كه در حساب معاملاتی خود داريد. بالانس با سود و زيان معاملاتی که فعال هستند، تغيير نمیكند بلكه زمانی بالانس شما تغيير میكند كه معامله خود را ببنديد. به طور مثال بالانس شما ١٠٠٠ دلار است و شما معامله ای داريد كه ٢٠٠ در سود ولی همچنان بالانس يا موجودی شما ١٠٠٠ دلار است ولی زمانی كه معامله خود را مثلا با ٢٠٠ دلار سود ببنديد بالانس شما هم به ١٢٠٠ دلار تغيير ميكند.

باقيمانده یا اکویتی

سود يا زيان معاملات در جريان شما به علاوه بالانس حساب باقيمانده يا اكويتی (Equity) حساب به دست می آيد. به طور مثال شما ١٠٠٠ دلار موجودی داريد و معامله شما در جريان و ٢٠٠ دلار سود باقيمانده یا اکویتی حساب شما ١٢٠٠ دلار خواهد بود.

مارجين كال چيست؟

مارجين كال (margin call) زمانی رخ میدهد كه ضرر معاملات در جریان حساب شخص از سطحی به نام سطح مارجين كال بالاتر باشد. در چنين مواقعی کاربر به دليل اينكه مارجين آزاد ندارد نمیتواند هيچ معامله جديدی را باز كند. سطح مارجين كال در بروكر ها، میتواند متفاوت باشد. سطح مارجين كال سطح مشخص از درصدی است كه اگر از سطح مارجين (margin level) برابر يا كمتر باشد بروكر ها به کاربر اجازه معامله جديد نمیدهند. به طور مثال سطح مارجين كال در بروكری ٥٠٪ است. بنابراين اگر حساب معاملاتی شخصی به اندازه ای در ضرر برود كه سطح مارجين یا margin level کاربر به زير ٥٠٪ برسد ديگر نمیتواند هيچ معامله جديدی انجام دهد. در اين لحظه کاربر اصطلاحا مارجين کال شده است. خيلی از معامله گران مارجين كال را با استاپ اوت اشتباه میگیرند و فكر میكنند مارجين كال یعنی اینكه معاملات کاربر بسته میشود، مارجین کال زمانی اتفاق میافتد که شما در حسابتان معاملاتی باز کنید که پشت سرهم ضررده شده و کارگزاری دیگر اجازه باز کردن معاملات جدید را به شما در آن حساب ندهد.

استاپ اوت چيست؟

در صورتی كه معاملات کاربر به اندازهای در ضرر برود كه سطح استاپ اوت (stop out) حساب آن شحص فعال شود و معامله يا معاملات باز به طور خودكار توسط بروكر بسته شود كه از منفی شدن بالانس يا موجودی کاربر جلوگيری میشود.

سطح استاپ اوت چيست؟

سطح استاپ اوت (stop out level) سطح خاصی است كه اگر ضرر معاملات شخص بيش از درصد خاصی از موجودی يا بالانس شود، استاپ اوت کاربر فعال خواهد شد و بروكر شروع به بستن معامله يا معاملات خواهد تا مجموع ضرر کاربر كمتر از سطح استاپ اوت شود. به عبارتی ديگر باقیمانده حساب کاربر نبايد كمتر از درصد خاصی از بالانس شود در غير اين صورت استاپ اوت کاربر فعال خواهد شد. درصد استاپ اوت در بروكر ها، میتواند متفاوت باشد و اين موضوع با توجه به قوانين بروكرها تعيين میشود كه هر معاملهگری بايد قوانين بروكرها را مطالعه نماید. فرض كنيد کاربری ١٠٠٠ دلار بالانس يا موجودی داشته و معامله خرید فعال در طلا (XAUUSD) دارد. در صورتی كه معامله شخص ٧٠ درصد موجودی (١٠٠٠) دلار در ضرر کند استاپ اوت فعال خواهد شد يا در صورتی كه ضرر شخص ٧٠٠ دلار شود بروكر و به علت استاپ اوت معامله را خواهد بست. میتوان به اين صورت هم به موضوع استاپ اوت پرداخت که در صورتی كه باقيمانده حساب کاربر ٣٠ درصد موجودی شود معامله بسته خواهد شد در اين مثال اگر باقيمانده يا اكويتی به ٣٠٠ دلار برسد معامله توسط بروكر به طور خودكار بسته میشود.