احتمالا میدانید که پولبک (pullback) قیمت در روندها، یکی از استراتژیهای معاملاتی پایه است و راههای زیادی برای کسب سود هنگام معامله با پولبک وجود دارد. در تمام تایم فریمها میتوانید از پولبکهای معاملاتی، کسب سود کنید، چون یک روند ممکن است در هر جایی از نمودار (از نمودار 5 دقیقهای تا تایم فریم ماهانه) ظاهر شود. چه یک تریدر روزانه باشید یا یک سوئینگ تریدر (تریدر نوسانگیر)، میتوانید (با اطمینان) از استراتژیهای مبتنی بر پولبک استفاده کنید. در پست آموزشی امروز، ما 6 استراتژی سود آور مبتنی بر پولبک را مورد بحث قرار میدهیم؛ اما قبل از آن اجازه دهید مشخص کنیم که منظور از معامله بر اساس پولبک (pullback trading) چیست:

منظور از معامله بر اساس پولبک (pullback trading) چیست؟

پولبک، یک توقف یا افت متوسط در قیمت یک سهم یا کالا است که در طول پیشرفت مستمر قیمت رخ میدهد.

پولبک تقریبا مشابه اصلاح یا تثبیت است. عبارت “پولبک” به کاهش قیمت اشاره دارد که برای مدت کوتاهی – مثلا چند کندل متوالی- قبل از شروع مجدد روند صعودی ادامه دارد.

بعد از اینکه امنیت، یک حرکت صعودی بزرگ قیمت را پشت سر گذاشت، معمولا پولبکها به عنوان فرصتهای خرید در نظر گرفته میشوند.

به عنوان مثال، بعد از یک گزارش سود قوی، قیمت یک سهام ممکن است قبل از معکوس شدن، با افزایش سود همراه باشد زیرا معامله گران از موقعیتهای موجود سود میبرند. از سوی دیگر، سود مثبت، سیگنالی اساسی برای ادامه رشد سهام است.

قبل از شروع مجدد روند صعودی، اکثر پولبکها شامل حرکت قیمت سهام (اوراق بهادار) به سطوح حمایتی تکنیکالی، مانند مووینگ اوریجها یا پیووت پوینتها هستند. معامله گران باید این سطوح حمایتی بحرانی را زیر نظر داشته باشند، زیرا شکست، زیر این سطوح، میتواند به جای پولبک، معکوس شدن روند را نشان دهد.

اکنون که میدانیم پولبک چیست، اجازه دهید درمورد چند استراتژی که در معاملات مبتنی بر پولبک به ما کمک میکنند صحبت کنیم.

6 استراتژی معاملاتی پولبک

اینجا 6 استراتژی معرفی میشوند که میتواند هنگام انجام معاملات پولبک از آنها استفاده کنید:

1- خطوط روند

تعیین جهت روند باید نسبتا ساده باشد. نوسان ساختارهای high و low سادهترین راه برای شناسایی روند است.

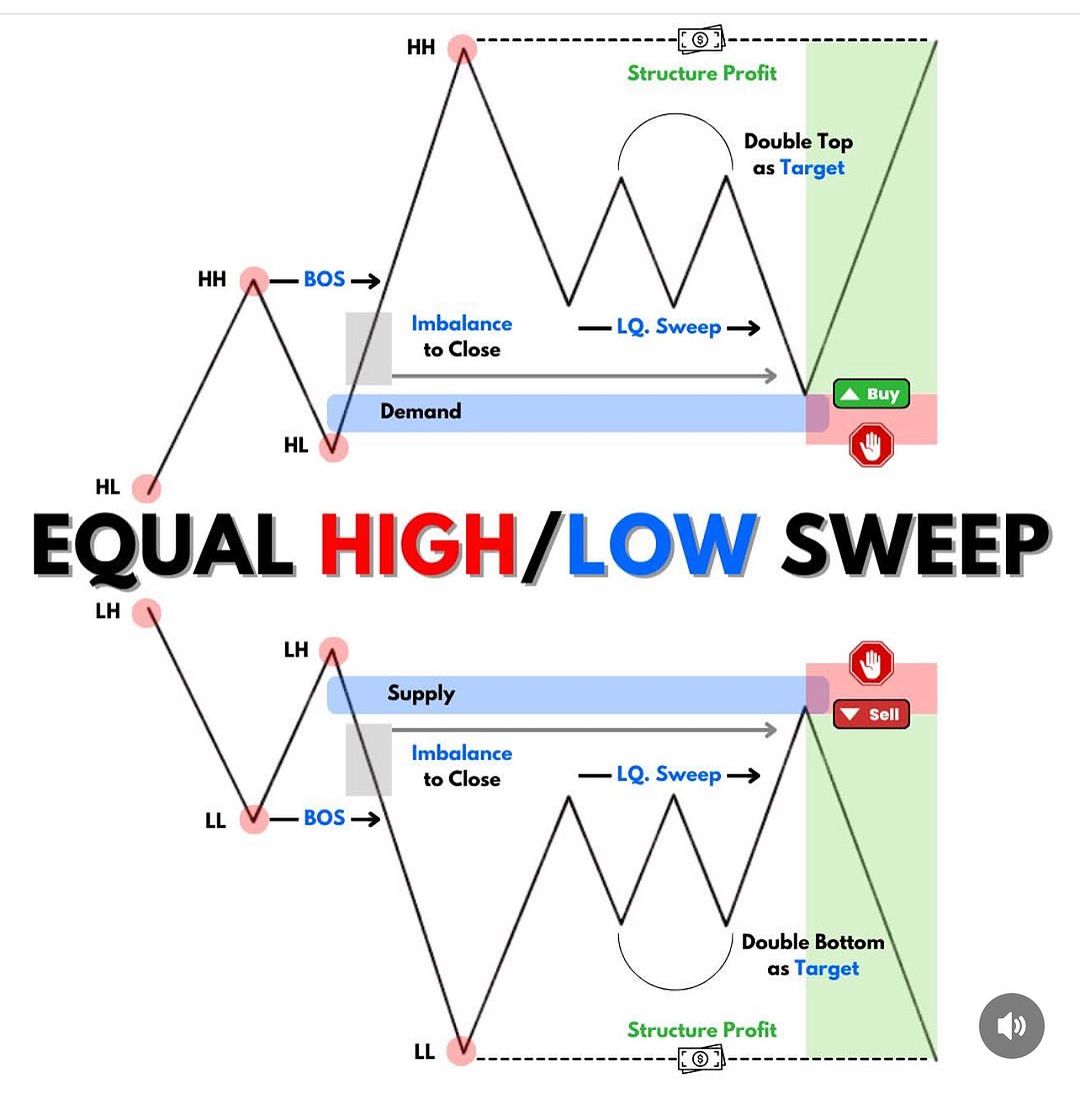

مجموعهای از HHها (Higher High به معنای سقف بالاتر از سقف قبلی) و به دنبال آن مجموعهای از HLها (Higher Low به معنای کفهای بالاتر از کف قبلی) یک روند صعودی را تشکیل میدهند. در حالی که مجموعهای از LLها (Lower Low به معنای کفهای پایینتر از کف قبلی) و LHها (Lower High به معنای سقفهای پایینتر از سقف قبلی) یک روند نزولی را تشکیل میدهند.

مشکل این است که اعتبار خطوط روند اغلب به زمان بیشتری نیاز دارد. یک خط روند برای تایید اعتبار به 3 نقطه تماس نیاز دارد. شما همیشه میتوانید 2 نقطه تصادفی را به هم متصل کنید، اما تنها زمانی که سومین نقطه را به دست بیاورید، میتوانید یک خط روند را ترسیم کنید.

بنابراین پولبک خطوط روند، فقط در نقاط تماس سوم، چهارم و یا پنجم قابل معامله است.

خطوط روند میتوانند در کنار سایر روشهای پولبک به خوبی کار کنند؛ اما به عنوان یک روش مستقل، معاملهگر ممکن است موقعیتهای زیادی را هنگام انتظار برای تایید اعتبار خط روند از دست بدهد.

2- مووینگ اوریجها

مووینگ اوریج بدون شک یکی از پرکاربردترین ابزارها در تحلیل تکنیکال است و میتواند به طرق مختلف مورد استفاده قرار گیرد. شما میتوانید برای معاملات پولبک هم از موورینگ اوریجها استفاده کنید.

ممکن است از مووینگ اوریج 20، 50 یا حتی 100 دورهای استفاده شود، که خیلی مهم نیست و همه چیز به این بستگی دارد که شما معامله گر کوتاه مدت هستید یا بلند مدت.

مووینگ اوریجهای کوتاهتر توسط معامله گران کوتاه مدت برای دریافت سریعتر نشانهها استفاده میشوند؛ البته این نوع مووینگ اوریجها بیشتر در معرض نویز و سیگنالهای نادرست قرار دارند.

از سوی دیگر، مووینگ اوریجهای بلند مدت، آهستهتر حرکت میکنند، کمتر در معرض نویز قرار دارند، اما مکمن است در شناسایی فرصتهای معاملاتی کوتاه مدت، خوب عمل نکنند. برای استفاده از آنها، باید مزایا و معایب هر یک را در نظر بگیرید.

از نمودار هفتگی بالا، که متعلق به Suzlon Energy Ltd است، میتوانیم ببینیم که EMA 50 چگونه به عنوان یک حمایت عمل میکند و معامله گران میتوانند در صورت از دست دادن فرصت خرید در پولبک، وارد معامله شوند.

3- فیبوناچی

در بازارهای مالی، سطوح فیبوناچی به ویژه برای معامله گران پولبک، بسیار خوب عمل میکنند. برای کار با این ابزار منتظر تشکیل یک روند جدید میمانید، سپس ابزار فیبوناچی A-B را از مبدا روند تا پایان موج روند ترسیم میکنید. سپس میتوان با استفاده از نقطه C اصلاحی فیبوناچی، پولبکها را مشخص کرد.

همانطور که در نمودار زیر نشان داده شده است، روند جدید قبل از شروع مجدد روند صعودی، دقیقا به سمت سطوح اصلاحی 50 یا 61 فیبوناچی برگشته است.

سطوح اصلاحی فیبوناچی، به ویژه زمانی که با مووینگ اوریجها ترکیب میشوند، میتوانند موفقیت آمیز باشند، و نقاطی که سطوح فیبوناچی بر مووینگ اوریج منطبق میشوند، میتوانند مناطقی با احتمال پولبک بالا در نظر گرفته شوند.

4- Breakout

قیمت همیشه مستقیم حرکت نمیکند و در هر بازار مالی، اغلب با امواج قیمتی مختلفی مشخص میشود. علاوه بر این، امواج روند صعودی و نزولی در بازارهای مالی، به صورت متناوب تکرار میشوند.

همانطور که در نمودار زیر نشان داده شده است، در طول یک روند صعودی، امواج روند غالب به سمت بالاتر رفتهاند؛ و امواج اصلاحی، حرکاتی در خلاف جهت روند فعلی هستند. معامله گرانی که از پولبکها برای معامله استفاده میکنند، به دنبال سطوح اصلاحی هستند و در طی آن سطوح وارد معاملات میشوند.

مفهوم این است که شما باید منتظر بمانید تا قیمت در طول یک روند، “پولبک بزند (به عقب برگردد)” تا قیمت ورودی بهتری به دست بیاورید. وقتی قیمت در حال افزایش است و شما معتقدید که به رشد خود ادامه میدهد، ترجیح میدهید که با کمترین قیمت ممکن وارد آن معامله شوید (و نقاط پولبک این امکان را به شما میدهند).

بریک اوت پولبکها (Breakout pullbacks) بسیار رایج هستند و احتمالا اکثر معامله گران از این الگوی پرایس اکشن در معاملات خود استفاده میکنند.

بریک اوت پولبکها، معمولا در نقاط عطف بازار اتفاق میافتند، وقتی قیمت از یک الگوی تثبیت (consolidation) خارج میشود. از جمله معروفترین الگوهای تثبیت میتوان به ویجها، مثلثها یا مستطیلها اشاره کرد.

5- سطوح افقی

رفتار پلکانی (Stepping behavior) را میتوان در تمام بازارهای مالی، طی چندین مرحله روند مشاهده کرد؛ این ریتم ذاتی قیمت است و افزایش و کاهش قیمت و جریان فعالیت بازار را نشان میدهد.

این الگوهای پلهای اغلب در طول مراحل روند ادامه دهنده دیده میشوند. این استراتژی پولبک، تکمیل کننده breakout retreat هست که قبلا به آن اشاره شد. بریک اوت پولبک نزدیک به نقاط عطف بازار رخ میدهد.

با این حال اگر یک معاملهگر، شانس ورود اولیه را از دست بدهد، این سطوح میتوانند به او کمک کنند تا فرصتهای ورود جایگزین را در حین انجام معامله پیدا کند.

علاوه بر این، یک معاملهگر ممکن است از الگوی پلهای (stepping pattern) استفاده کند تا حد ضرر را در مکان مطمئنتری، پشت روند، قرار بدهد. معامله گر در این مثال منتظر میماند تا قیمت یک مرحله را تکمیل کند و سپس حد ضرر را پشت منطقه پولبک قبلی قرار دهد؛ این کار باعث کاهش ریسک حد ضرر میشود.

6- استفاده از خطوط روند و فیبوناچی

در این استراتژی، ما از هردوی خطوط روند و سطوح فیبوناچی برای معاملات پولبک استفاده میکنیم. مراحل آن در زیر ذکر شدهاند:

- ابتدا باید با جستجوی مجموعهای از HHها و HLها یک روند صعودی را شناسایی کنیم.

- اکنون میتوانیم پس از تشخیص موفقیت آمیز الگو، به تایم فریم انتخابی خود برویم (هر تایم فریمی که در آن معامله میکنید و با آن راحتتر هستید). با این حال، ما از تایم فریم 1 ساعته برای این روش معاملاتی پولبک استفاده میکنیم.

- با استفاده از جدیدترین سوئینگ، سوئینگ پایین و بالا را مشخص کنید. و اندیکاتور فیبوناچی اصلاحی (Fibonacci retracement) را در بین دو سوئینگ مشخص شده قرار دهید.

- شما باید به محض اینکه قیمت بین مناطق 50 درصد و 61.8 درصد فیبوناچی اصلاحی قرار گرفت، خرید کنید (این به شما بستگی دارد که در 50 درصد خرید کنید یا صبر کنید تا قیمت به 61.8 درصد برسد).

- آخرین سوئینگ پایین، که برای رسم سطوح اصلاحی فیبوناچی مورد استفاده قرار گرفت، میتواند منطقه بسیار جذابی برای قرار دادن حد ضرر ما باشد.

- برای سود بردن از پولبکهای معاملاتی، به یک تکنیک سودده نیاز داریم. در این مورد، بهترین زمان برای وارد پوزیشن شدن، زمانی است که به High جدید برسیم.