استفاده از روش معامله اصلاحات قیمت (Pullback) می تواند مهارت بسیار خوبی برای یک معامله گر باشد. اصلاحات قیمت همیشه در حال وقوع هستند و اگر یاد بگیرید که چگونه با آنها معامله کنید، می توانید استراتژی های معاملاتی خود را ارتقا دهید و سناریوهای معاملاتی با احتمال موفقیت بالا را پیدا کنید. اصلاحات قیمتی در اشکال مختلفی رخ می دهند و در این مقاله، پنج مورد از رایج ترین آنها را توضیح خواهیم داد. همچنین تکنیک های مختلف ورود به معامله در اصلاحات قیمت را خواهید آموخت.

پولبک چیست؟

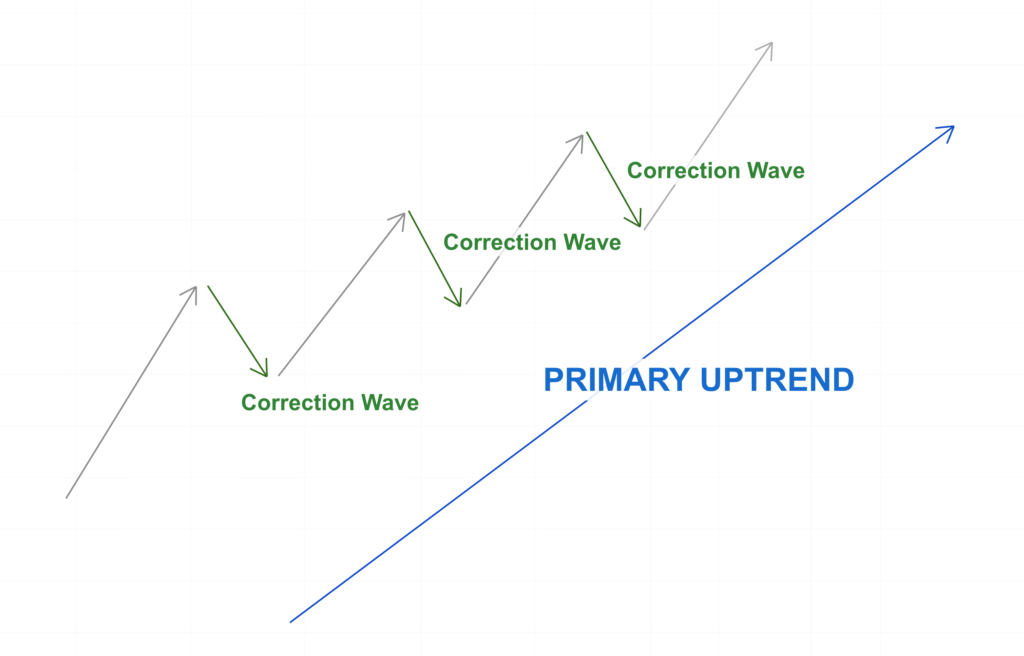

قیمت هیچ گاه صرفاً یک خط مستقیم را دنبال نمی کند و حرکات قیمت در هر بازار مالی را می توان معمولاً به صورت امواج قیمتی توصیف کرد. بازارها بین امواج روند صعودی و نزولی متناوب هستند. در یک روند صعودی، همانطور که در نمودار زیر نشان داده شده است، امواج روند غالب به سمت بالا حرکت می کنند. امواج اصلاحی نشان دهنده حرکت در خلاف جهت روند جاری است. معامله گران عند تجارت اصلاحات قیمتی به دنبال این فازهای اصلاحی می گردند و سپس زمان ورود به معامله را در طول چنین فازهایی تعیین می کنند. ایده این است که منتظر بمانید تا قیمت در طول یک روند "عقب نشینی" کند تا قیمت ورود بهتری را در اختیار شما قرار دهد. هنگامی که بازار در حال حرکت به سمت بالا است و شما پیش بینی می کنید که این حرکت ادامه خواهد داشت، می خواهید با کمترین قیمت ممکن وارد معامله شوید. اصلاحات قیمتی به شما کمک می کند تا چنین فرصت هایی را پیدا کنید.

پولبک 1: پولبک در شکست

ریزش اصلاحی پس از شکست بسیار رایج است و احتمالاً اکثر معامله گران با آن مواجه شده اند. ریزش اصلاحی پس از شکست، معمولاً زمانی که قیمت از یک الگو خارج میشود، در نقاط عطف بازار اتفاق میافتد. الگوهای محبوب عبارتند از سر و شانه، گُوه، مثلث و مستطیل. یکی از کار های بسیار خطرناک در معامله گری الگو ها جابهجایی حد ضرر به نقطه نا مشخص و بی دلیل کار بسیار خطرناک و زیانآوری است. زیرا بعد از شکست احتمال ریزش شدید یه شدت بالا است و معامله شما به احتمال زیاد شکست می خورد. در سناریوی زیر، قیمت پس از یک روند صعودی طولانی وارد یک سقف سهگانه شده است. سقف سهگانه سطح حمایتی پایینتری داشته که بسیار خوب تعریف شده است. بسیاری از معامله گران از چنین سطوحی برای تایین زمان ورود به معاملات شکست استفاده میکنند. اما جایی که آنها اشتباه میکنند این است که خیلی زود حد ضرر خود را به نقطه ای نامشخص منتقل میکنند. و هنگامی که ریزش اصلاحی پس از شکست اتفاق میافتد، از معامله خود با ضرر خارج میشوند. و شاید فقط برای اینکه اثبات کنند قمیت در جهت مورد انتظار آنها حرکت خواهد کرد یا نه، از معامله خارج نمی شوند! در حالی که این یک سناریوی ریزش اصلاحی بسیار رایج است که شما باید در معاملات با شکست ها به این نوع رفتار توجه ویژه ای را داشته باشید.

زمان ورود به پولبک

بنابراین سوالی که به طور طبیعی پیش میآید این است که چگونه اصلاحات قیمتی را معامله کنیم؟ اگرچه روشهای زیادی برای معامله اصلاحات قیمتی وجود دارد، ما دو مفهوم اصلی معامله اصلاحات قیمتی را معرفی خواهیم کرد. سپس این اصول را می توان بر روی همه سناریوهای اصلاح قیمتی دیگر در این مقاله اعمال کرد.

معامله گر تهاجمی منتظر می ماند تا قیمت به ناحیه اصلاح قیمتی برگردد و در اینجا بلافاصله وارد معامله می شود. نقطه 1 این روش را در سناریوی زیر نشان می دهد. چند نکته وجود دارد که باید هنگام انتخاب چنین روشی در نظر بگیرید: شما ممکن است در بهترین قیمت ممکن وارد شوید زیرا این نقطه اغلب می تواند نقطه شروع موج اصلاحی و فاز اصلاحی را نشان دهد. با استفاده از این روش شما بالاترین ریسک/ریوارد ممکن را می توانید کسب کنید زیرا حد ضرر را می توان بسیار کوچک و معتبری را قرار داد. ولی مشکل این است که شما وارد معامله ای خلاف جهت قیمت می شوید و قیمت به راحتی می تواند در جهت روند خود حرکت کند. بنابراین، این روش می تواند نرخ برد کمتری داشته باشد. با این حال، نسبت ریسک/ریوارد بالاتر می تواند آن را جبران کند. معامله گر محافظهکار منتظر می ماند تا قیمت ساختار روند را ادامه دهد و به یک کف جدید نفوذ کند. ورود محافظه کارانه درست زمانی اتفاق می افتد که قیمت یک کف جدیدتر ایجاد می کند. با این روش، معامله گر با روند همراه می شود. ورود محافظهکارانه دیرتر اتفاق می افتد و بنابراین، نسبت ریسک/ریوارد نیز کوچکتر است. هیچ راه درست یا غلطی وجود ندارد. این به شخص معامله گر بستگی دارد. توجه داشته باشید که در این مثال، قیمت یک بار دیگر به ناحیه اصلاح قیمت باز گشته است. این نشان می دهد که اصلاحات قیمت چقدر رایج هستند زیرا آنها ساختار موج قیمت طبیعی را در هر بازار مالی برجسته می کنند.

کدام روش بهتر است؟ هیچ روشی بهتر از دیگری نیست. این به شخصیت فردی معامله گر، سبک معاملاتی و میزان ریسک پذیری او بستگی دارد. معامله گران تهاجمی ممکن است پتانسیل سود بیشتری داشته باشند، اما آنها همچنین خطر بیشتری را متحمل می شوند. معامله گران محافظهکار ممکن است سود کمتری کسب کنند، اما آنها همچنین ریسک کمتری را متحمل می شوند. معامله گران باید روشی را انتخاب کنند که با سبک معاملاتی و میزان ریسک پذیری آنها مطابقت داشته باشد. آنها همچنین باید قبل از ورود به هر معامله، بازار را به دقت تجزیه و تحلیل کنند.

پولبک 2: سطوح افقی

رفتار پلهای را می توان در بسیاری از فازهای روند در سراسر بازارهای مالی مشاهده کرد. این ریتم طبیعی قیمت است و نوسانات رفتاری بازار را نشان می دهد. در طول فازهای روند جاری، قیمت اغلب الگوهای پلهای را نشان میدهد. این روش اصلاحی یک مکمل عالی برای اصلاحات شکستی است که در بالا بررسی کردهایم. اصلاحات شکست بسیار نزدیک به نقاط عطف بازار اتفاق می افتد. اما اگر معامله گری فرصت ورود اولیه را از دست بدهد، سطوح افقی می تواند به معامله گر اجازه دهد تا سناریوهای ورود جایگزین را در حین حرکت قیمت، پیدا کند. علاوه بر این، یک معامله گر می تواند از الگوی پلهای برای انتقال حد ضرر پشت روند به روشی ایمنتر استفاده کند. در این مورد، معامله گر صبر می کند تا قیمت یک پله را تکمیل کند و سپس حد ضرر را پشت آخرین ناحیه اصلاحی جابهجا میکند. با این کار حدضرر به طور قابل توجهی محافظت می شود و به اندازه ای که قبل از این کار احتمال شکست وجود داشت، الان بسیار ایمن تر است.

رفتار پلهای چیست؟ رفتار پلهای به الگویی اشاره دارد که در آن قیمت در یک روند صعودی یا نزولی به صورت یک سری پلههای کوچک حرکت میکند. هر پله نشان دهنده یک اصلاح کوتاه مدت در روند، قبل از ادامه حرکت در جهت اصلی است.

چرا رفتار پلهای مهم است؟ رفتار پلهای مهم است زیرا به معامله گران فرصتی برای ورود به معاملات در جهت روند با موقعیت های بهتر می دهد. همچنین می تواند به معامله گران کمک کند تا حد ضرر خود را به روشی ایمنتر مدیریت کنند.

چگونه از رفتار پلهای در معاملات استفاده کنیم؟ برای استفاده از رفتار پلهای در معاملات، معامله گران می توانند به دنبال الگوهای پلهای در نمودارها باشند. هنگامی که یک الگوی پلهای را شناسایی کردند، می توانند منتظر بمانند تا قیمت یک پله را تکمیل کند و سپس وارد معامله در جهت روند شوند. معامله گران همچنین می توانند از رفتار پلهای برای مدیریت حد ضرر خود استفاده کنند. برای انجام این کار، معامله گران می توانند حد ضرر خود را پشت آخرین ناحیه اصلاحی انتقال دهند. این به محافظت از حد ضرر آنها در برابر حرکات کوتاه مدت قیمت در خلاف جهت روند کمک می کند. البته توجه داشته باشید که رفتار پلهای یک استراتژی معاملاتی تضمینی نیست. مانند هر استراتژی معاملاتی دیگری، خطر از دست دادن پول وجود دارد. معامله گران باید قبل از استفاده از هر استراتژی معاملاتی، بازار را به دقت تجزیه و تحلیل کنند و ریسک را به درستی مدیریت کنند.

پولبک 3: خط روند

خطوط روند یکی دیگر از ابزارهای معروف اصلاح قیمت هستند. مشکل مورد بحث این است که خطوط روند اغلب زمان بیشتری برای اعتبارسنجی و تثبیت نیاز دارند. همانطور که در مقاله خطوط روند دیدیم، یک خط روند برای اعتبارسنجی و تثبیت به 3 نقطه تماس نیاز دارد. شما همیشه می توانید دو نقطه تصادفی را به هم وصل کنید، اما فقط زمانی که به نقطه سوم رسیدید، واقعاً به یک خط روند نگاه می کنید. بنابراین، اصلاح قیمتی خط روند را می توان فقط در نقطه تماس سوم، چهارم یا پنجم معامله کرد.دخطوط روند می توانند به خوبی در کنار سایر روش های اصلاح قیمت عمل کنند، اما به عنوان یک روش مستقل، ممکن است معامله گر بسیاری از فرصت ها را از دست بدهد، زیرا اعتبارسنجی خط روند زمان زیادی می برد.

پولبک 4: میانگین متحرک (Moving Avrage)

بدون شک، میانگین های متحرک یکی از محبوب ترین ابزارها در تحلیل تکنیکال هستند و به روش های مختلفی استفاده می شوند. و شما می توانید از آنها برای معامله اصلاح قیمت نیز استفاده کنید. میتوانید از میانگین متحرک 20، 50 یا حتی 100 استفاده کنید. این اعداد واقعاً مهم نیستند و بستگی به این دارند که شما یک معامله گر کوتاه مدت یا بلند مدت باشید. معامله گران کوتاه مدت عموماً از میانگین های متحرک کوتاه تر برای دریافت سیگنال های سریع تر استفاده می کنند. البته میانگین های متحرک با دوره (period) کوچکتر نیز بیشتر در معرض نویز و سیگنال های اشتباه هستند. از سوی دیگر، میانگین های متحرک بلند مدت کندتر حرکت می کنند، کمتر در معرض نویز هستند، اما ممکن است فرصت های معاملاتی را در کوتاه مدت از دست بدهند. شما باید جوانب مثبت و منفی را برای معاملات خود بسنجید. در تصویر زیر، از یک میانگین متحرک نمایی (EMA) با دورهی 50 استفاده کردیم و قیمت 2 اصلاح قیمت را در طول روند نزولی نشان میدهد. معمولاً قیمت میانگین متحرک را بیش از حد لمس می کند و اصلاحات قیمتی بسیار عمیقی را نشان می دهد. به همین دلیل است که اگر چنین استراتژی اصلاح قیمت را انتخاب می کنید، باید به حد ضرر خود فضای بیشتری بدهید.

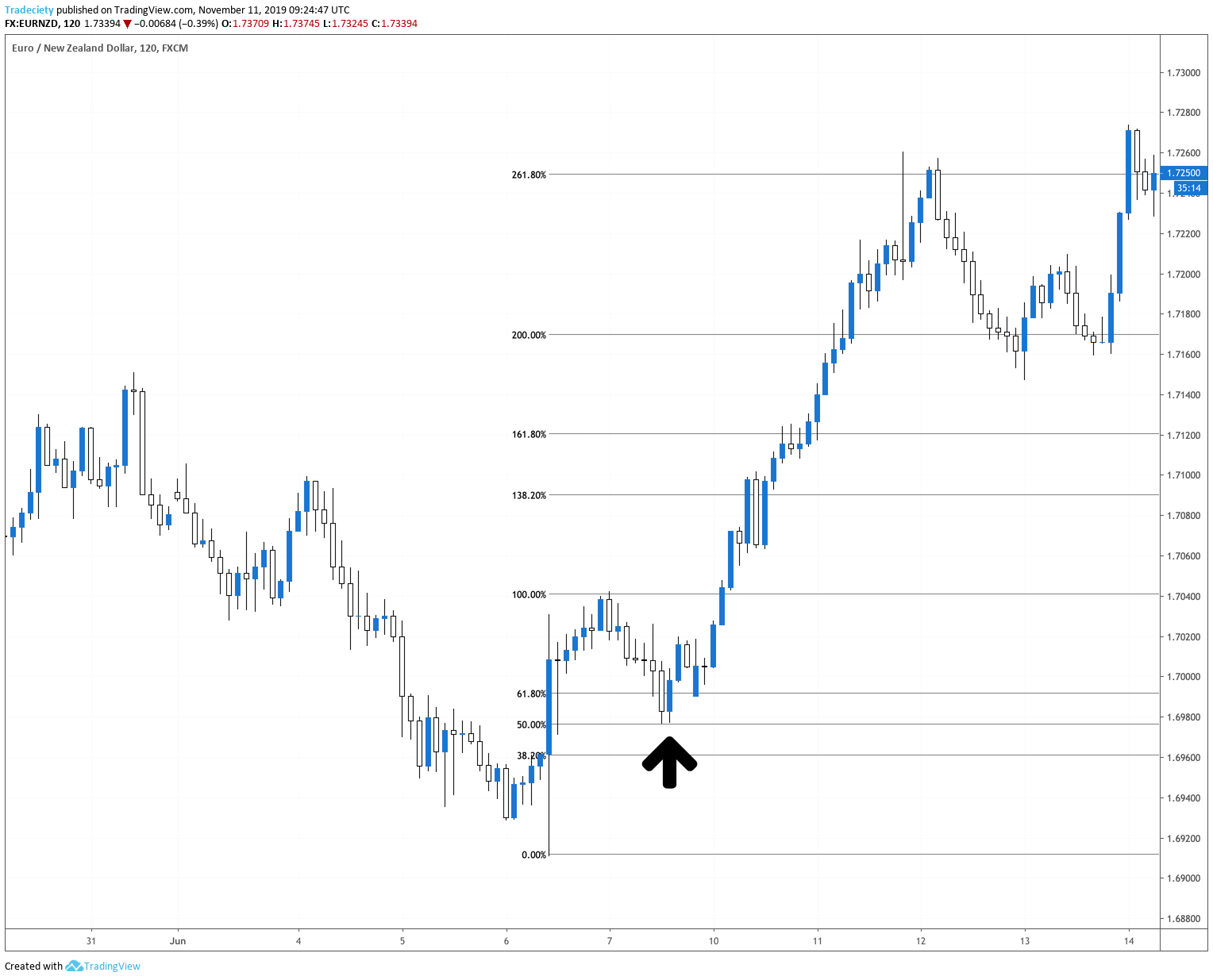

پولبک 5: فیبوناچی

شما از اینکه سطوح فیبوناچی چقدر خوب در بازارهای مالی کار می کنند، شگفت زده خواهید شد. ما می توانیم از این پدیده، به عنوان معامله گران اصلاح قیمت نیز استفاده کنیم. برای این کار، منتظر یک روند جدید می مانیم و سپس ابزار فیبوناچی AوB خود را از مبدا روند تا انتهای موج روند ترسیم می کنید. نقطه C در فیبوناچی اصلاحی (Fibonacci retracement) را می توان برای اصلاحات قیمتی استفاده کرد. در تصویر زیر، می توانید ببینید که چگونه روند جدید قبل از ادامه روند صعودی، به طور دقیق به اصلاح فیبوناچی 50% واکنش نشان داده است. اصلاحات فیبوناچی را می توان به طور بسیار مؤثری با میانگین های متحرک ترکیب کرد و زمانی که یک اصلاح فیبوناچی در یک نقطه با یک میانگین متحرک قرار گیرد، آن مناطق می توانند مناطق اصلاح قیمت با احتمال ادامه روند بالا باشند.

همانطور که دیدید، روشهای مختلفی برای معامله با اصلاحات قیمت وجود دارد و حتی میتوانید برای ایجاد سیگنالهای قویتر، ابزارهای مختلف را ترکیب کنید. به یاد داشته باشید که هیچ استراتژی معاملاتی تضمینی وجود ندارد و اصلاحات قیمت نیز از این قاعده مستثنی نیستند. معامله گران باید قبل از استفاده از هر استراتژی معاملاتی، بازار را به دقت تجزیه و تحلیل کنند و ریسک را به درستی مدیریت کنند.