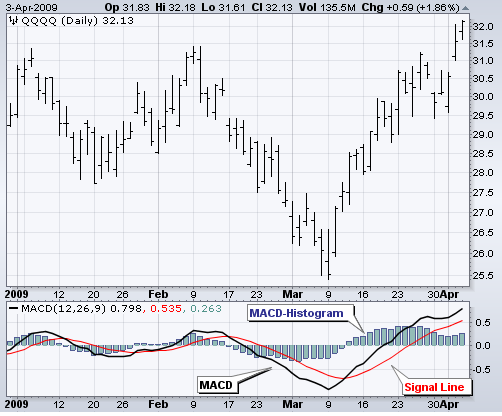

نوسانگر میانگین متحرک همگرایی-واگرایی که معروف به اندیکاتور (MACD) می باشد توسط جرالد اپل در اواخر دهه هفتاد معرفی گردید. MACD یکی از ساده ترین و موثر ترین اندیکاتور های حرکتی میباشد که معامله گران هنگام تحلیل تکنیکال استفاده بسیاری از آن دارند. اندیکاتور MACD ،میانگینهای متحرک را به یک نوسانگر حرکتی (بواسطه تفریق میانگین متحرک طولانی تر از کوتاه تر) تبدیل میکند. نوسانات این اندیکاتور در بالا و پایین خط صفر مرکزی انجام میگیرد.معاملهگران میتوانند برای تولید سیگنال به دنبال تلاقی خطوط سیگنال، متقاطع خط مرکزی و واگرایی باشند. این اندیکاتور برای شناسایی سطوح خرید هیجانی و فروش هیجانی مناسب نیست. ایران اف اکس تریدر تمام تلاش خود را در جهت یادگیری صحیح تر و کامل تر مطالب به شما قرار داده است. در ادامه به مطالب کامل تری از اندیکاتور پر رمز و راز خواهیم پرداخت! برای درک بهتر مطلب در تصویر زیر یک نمونه اندیکاتور MACD آورده ایم تا آن را برای شما تحلیل کنیم :

خط MACD میانگین متحرک نمایی(EMA) 12 روزه کمتر از میانگین متحرک نمایی 26 روزه است. قیمت های بسته شدن برای این میانگین های متحرک استفاده می شود. یک میانگین متحرک 9 روزه از خط MACD با این اندیکاتور رسم می شود تا به عنوان یک خط سیگنال عمل کند و نوبت ها(Turns) را شناسایی کند. هیستوگرام MACD نشان دهنده خط سیگنال یا به عبارتی تفاوت بین MACD و EMA 9روزه آن است. در هیستوگرام این اندیکاتور، زمانی که خط MACD بالای خط سیگنال خود باشد مثبت و صعودی و زمانی که خط MACD زیر خط سیگنال خود قرار گیرد، منفی و نزولی می باشد.

مقادیر 12، 26 و 9 تنظیمات پیش فرضی هستند که در اندیکاتور MACD استفاده می شوند، اگرچه مقادیر دیگر بسته به سبک و اهداف معاملاتی شما می توانند جایگزین شوند.

تفسیر اندیکاتور MACD

همانطور که از نام آن پیداست، MACD تماماً در مورد همگرایی و واگرایی دو میانگین متحرک صحبت میکند. همگرایی زمانی رخ می دهد که میانگین های متحرک به سمت یکدیگر حرکت کنند. واگرایی زمانی رخ می دهد که میانگین های متحرک از یکدیگر دور شوند. میانگین متحرک کوتاهتر (12 روزه) سریعتر و مسئول اکثر حرکات MACD است. میانگین متحرک طولانی تر (26 روزه) کندتر است و نسبت به تغییرات قیمتی سهام واکنش کمتری نشان می دهد.

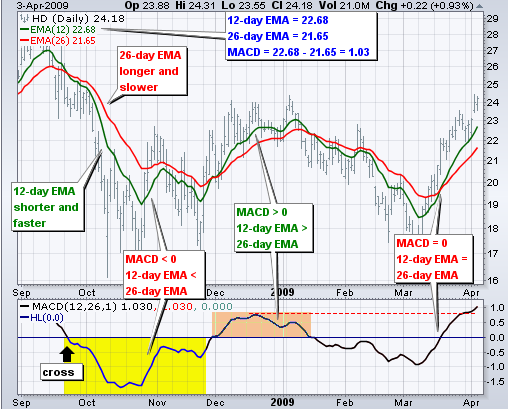

همانطور که به صورت مختصر در بالا گفتیم خط مرکزی، خطی میباشد اندیکاتورMACD در بالا و یا پایین آن شروع به نوسان می کند. این متقاطع ها نشان می دهند که میانگین متحرک نمایی 12 روزه از میانگین متحرک نمایی 26 روزه عبور کرده است. البته، روند حرکتی آن به جهت متقاطع میانگین متحرک بستگی دارد. MACD مثبت و صعودی نشان می دهد که میانگین متحرک نمایی 12روزه بالاتر از میانگین متحرک نمایی 26 روزه است. با فاصله گرفتن میانگین متحرک نمایی کوتاهتر از میانگین متحرک نمایی بلندتر، مقادیر مثبت افزایش می یابد. این بدان معنی است که سرعت حرکت صعودی (مومنتوم) در حال افزایش است. مقادیر منفی MACD نشان می دهد که میانگین میانگین متحرک نمایی 12 روزه کمتر از میانگین متحرک نمایی 26 روزه است. مقادیر منفی با واگرایی بیشتر EMA کوتاهتر در زیر EMA طولانیتر افزایش مییابد. این بدان معنی است که سرعت حرکت نزولی(مومنتوم) در حال افزایش است. یک نمونه مثال برای درک بهتر این موضوع در زیر برای شما تهیه کرده ایم:

در مثال بالا، ناحیه زرد خط MACD را در ناحیه منفی نشان می دهد، زیرا میانگین متحرک نمایی 12 روزه زیر میانگین متحرک نمایی 26 روزه معامله می شود. اولین نقطه تلاقی در پایان سپتامبر (پیکان سیاه) رخ داده است و پیشروی MACD به سمت ناحیه منفی بیشتر بوده، چرا که میانگین متحرک نمایی 12 روزه از میانگین متحرک نمایی 26 روزه بیشتر فاصله گرفته است. ناحیه نارنجی دوره ای از مقادیر مثبت MACD را به ما نشان میدهد، یعنی زمانی که میانگین متحرک نمایی 12 روزه بالاتر از میانگین متحرک نمایی 26 روزه بوده است. توجه داشته باشید که خط MACD در این دوره زیر 1 باقی مانده است (خط نقطه چین قرمز). این به این معنی است که فاصله بین میانگین متحرک نمایی 12 روزه و میانگین متحرک نمایی 26 روزه کمتر از 1 نقطه بوده است که تفاوت چندانی دیده نمی شود.

متقاطع های خط سیگنال

متقاطع خطوط سیگنال یا به عبارتی نقاط تلاقی با خط سیگنال، رایج ترین سیگنال های MACD هستند. خط سیگنال یک میانگین متحرک نمایی 9 روزه از خط MACD را نشان می دهد. خط سیگنال به عنوان یک میانگین متحرک، MACD را دنبال می کند و تشخیص پیچ های MACD را برای معامله گران آسان تر می کند. زمانی که MACD از بالای خط سیگنال عبور میکند، یک تقاطع صعودی رخ میدهد. زمانی که MACD پایین می آید و از زیر خط سیگنال عبور می کند، یک تقاطع نزولی رخ می دهد.

حتما قبل از اتکا بر این سیگنالهای رایج، دقت لازم را به عمل آورید. تلاقی خطوط سیگنال در نقاط مثبت یا منفی باید با احتیاط مورد بررسی قرار گیرد. نوسانات در اوراق بهادار همچنین می تواند تعداد متقاطع ها(نقاط تلاقی) را افزایش دهد.

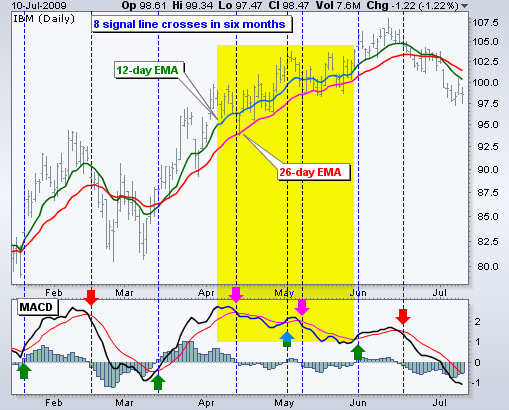

نمودار زیر سهام IBM را با میانگین متحرک نمایی 12 روزه (سبز)، میانگین متحرک نمایی 26 روزه (قرمز) و 12،26،9 MACD در پنجره اندیکاتور نشان می دهد. در عرض شش ماه، هشت خط سیگنال متقاطع وجود داشت: چهار مورد بالا و چهار مورد پایین که برخی از آنها خوب و برخی بد میباشند. ناحیه زرد دورهای را نشلن می دهد که خط MACD به بالای 2 رسیده تا به محدوده مثبت برسد. در ماه های آوریل و می دو خط سیگنال نزولی وجود داشت، اما IBM روند صعودی خود را ادامه داده است. اگرچه سرعت حرکت صعودی (مومنتوم) پس از افزایش کاهش یافت، اما همچنان قوی تر از سرعت حرکت نزولی(مومنتوم) در آوریل تا می بود. سومین متقاطع خط سیگنال نزولی در ماه می سیگنال را خوبی را نتیجه داده است.

متقاطع های خط مرکزی

بعد از متقاطع های خط سیگنال، متقاطع های خط مرکزی متداول ترین سیگنال های MACD محسوب می شوند. یک تقاطع خط مرکزی صعودی زمانی اتفاق میافتد که خط MACD بالای خط صفر حرکت کند تا مثبت شود. این امر زمانی اتفاق میافتد که میانگین متحرک نمایی 12 روزه بالاتر از میانگین متحرک نمایی 26 روزه سهم و یا دارایی قرار میگیرد. یک تقاطع خط مرکزی نزولی زمانی رخ می دهد که MACD به زیر خط صفر حرکت کند تا منفی شود. این امر زمانی اتفاق می افتد که میانگین متحرک نمایی 12 روزه به زیر میانگین متحرک نمایی 26 روزه می رسد.

متقاطع های خط مرکزی بسته به قدرت روند می توانند چند روز یا چند ماه ادامه داشته باشند. تا زمانی که روند صعودی پایدار وجود داشته باشد، MACD مثبت خواهد بود. و تا زمانی که روند نزولی پایدار وجود داشته باشد، MACD منفی خواهد ماند. نمودار بعدی سهام (PHM) را با حداقل چهار خط مرکزی در طی نه ماه نشان می دهد. سیگنال های به دست آمده به خوبی روندهای قوی که از این متقاطع های خط مرکزی ظاهر شده است را نشان میدهد.

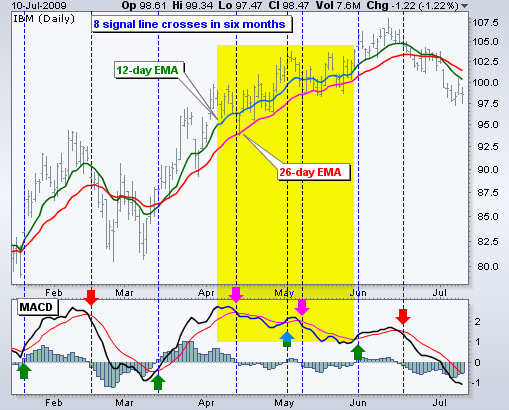

در زیر نموداری از سهم (CMI) با هفت متقاطع خط مرکزی در طی پنج ماه نشان داده شده است. برخلاف سهام (PHM)، این سیگنالها منجر به ویپ ساو های (Whipsaw)متعددی میشد، زیرا روندهای قوی بعد از نقاط تلاقی تشکیل نشده است.

Whipsaw زمانی رخ میدهند که یک سهم یا دارایی در یک زمان به سمت سطح مقاوت مشخص شده حرکت میکند، اما بلافاصله با نزدیک شدن به هدف در جهت مقابل آن شروع به حرکت می کند و بلعکس!

واگرایی ها

به طور کلی واگرایی در این اندیکاتور(MACD) زمانی شکل می گیرد که اندیکاتور MACD از روند قیمتی اوراق بهادار اصلی منحرف شود. به عبارت دیگر اندیکاتور MACD و روند قیمت سهام در خلاف جهت یکدیگر حرکت کنند.

واگرایی صعودی در MACD

واگرایی صعودی زمانی شکل میگیرد که اوراق بهادار پایین تر از سطح حمایتی و MACD در بالای سطح حمایتی قرار گیرد. این پایین تر از سطح حمایتی بودن، روند نزولی فعلی را تأیید می کند، اما بالاتر بودن از سطح حمایتی در اندیکاتور MACD، سرعت حرکت نزولی(مومنتوم) کمتری را نشان می دهد. با وجود این کاهش، سرعت حرکت نزولی(مومنتوم) همچنان از سرعت حرکت صعودی (مومنتوم) پیشی میگیرد تا زمانی که MACD در محدوده منفی باقی بماند. کاهش سرعت حرکت نزولی گاهی اوقات می تواند یک روند بازگشتی یا یک افزایش قیمت قابل توجه را پیش بینی کند.

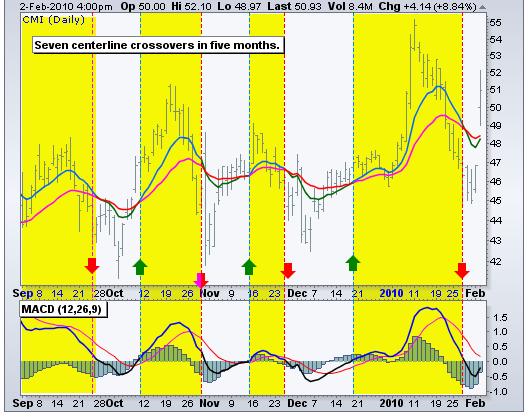

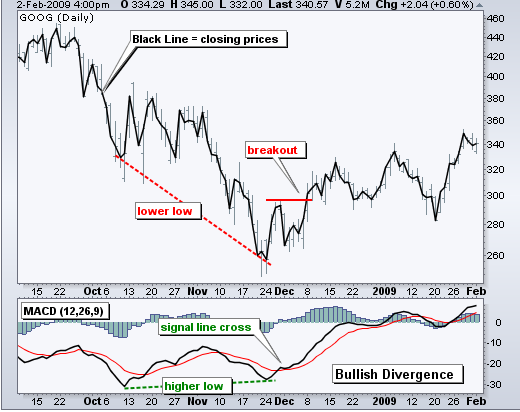

نمودار که برای درک بهتر این موضوع تهیه کردیم، سهام گوگل (GOOG) میباشد که با واگرایی صعودی از اکتبر تا نوامبر 2008 همراه بوده است:

در ابتدا لازم به ذکر است که میانگین متحرک MACD بر اساس قیمت های بسته شده است و ما باید قیمت های بسته شده را در اوراق بهادار نیز در نظر بگیریم. دوم، توجه داشته باشید که یک روند نزولی هم در خط روند قیمت گوگل و هم خط MACD آن در اکتبر و اواخر نوامبر داشته ایم. سوم، MACD یک کف صعودی را تشکیل می دهد، در حالی که سهام گوگل در ماه نوامبر یک کف نزولی را بوجود آورده است. MACD با یک واگرایی صعودی و یک تقاطع خط سیگنال در اوایل دسامبر ظاهر شد. گوگل با شکست از سطح مقاومت، روندی بازگشتی به خود میگیرد.

واگرایی نزولی در MACD

واگرایی نزولی زمانی شکل میگیرد که یک اوراق بهادار یک سقف صعودی (سطح مقاومت صعودی) و خط MACD یک سقف نزولی (سطح مقاومت نزولی) را ثبت کند. طبیعی است که برای داشتن روندی صعودی باید قیمت سهم از سطح مقاومت صعودی بالاتر رود ، اما سطح مقاومت نزولی حاضر در اندیکاتور MACD سرعت حرکت صعودی (مومنتوم) کمتری را نشان می دهد. با این وجود تا زمانی که MACD مثبت باشد، مومنتوم صعودی همچنان از مومنتوم نزولی پیشی میگیرد. کاهش حرکت صعودی گاهی اوقات می تواند پیش بینی یک روند بازگشتی یا کاهش قابل توجه قیمت نشان دهد.

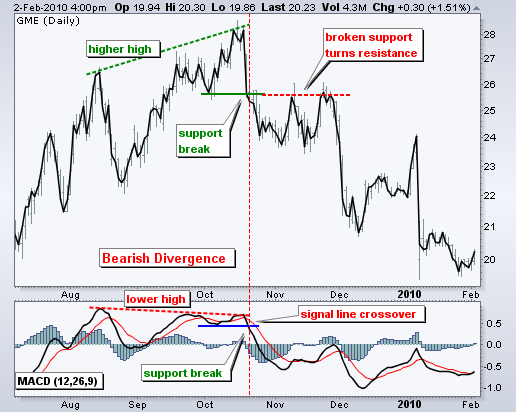

در زیر سهم (GME) را با یک واگرایی نزولی بزرگ از آگوست تا اکتبر مشاهده می کنیم. سهام به بالای سطح مقاومتی یعنی 28 رسیده است، اما خط MACD از بالاترین سطح قبلی خود کاهش یافته و یک سقف نزولی را تشکیل داده است. متقاطع خط سیگنال و سطح حمایت در MACD نزولی بود. در نمودار قیمتی زیر، توجه کنید که چگونه حمایت شکسته شده در جهش برگشتی در نوامبر (خط نقطه قرمز) به سطح مقاومت تبدیل رسیده است. این بازگشت فرصتی دوباره برای فروش یا باز کردن پوزیشن شورت(SELL) را فراهم میکند.

واگرایی ها باید با احتیاط انجام شود. به طور معمول واگرایی های نزولی در یک روند صعودی قوی و واگرایی های صعودی اغلب در یک روند نزولی قوی رخ می دهد. روند صعودی اغلب با یک پیشرفت قوی شروع می شود که باعث افزایش حرکت صعودی (MACD) می شود. اگرچه روند صعودی ادامه دارد، اما با سرعت کمتری ادامه مییابد که باعث میشود MACD از اوج خود کاهش یابد. حرکت صعودی ممکن است آنقدر قوی نباشد، اما تا زمانی که خط MACD بالای صفر باشد، از شتاب نزولی پیشی خواهد گرفت وعکس آن در آغاز یک روند نزولی قوی رخ می دهد.

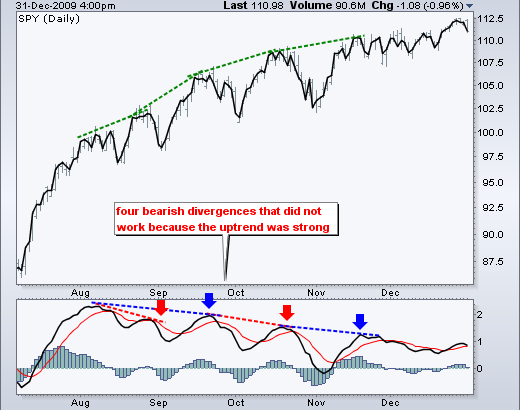

نمودار بعدی (SPY) را با چهار واگرایی نزولی از آگوست تا نوامبر 2009 نشان میدهد. توجه داشته باشید که چگونه SPY به سری سقف های صعودی و نزولی خود ادامه میدهد. توجه کنید، تا زمانی که MACD مثبت باشد، حرکت صعودی قوی تر از حرکت نزولی است. ممکن است MACD (مومنتوم) با افزایش پیشرفت کمتر مثبت (قوی) بوده باشد، اما همچنان تا حد زیادی صعودی است.

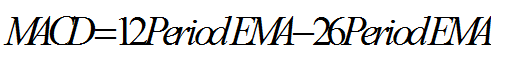

نحوه محاسبه اندیکاتور MACD

شما میتوانید با استفاده از فرمول زیر و نحوه اندازه گیری این شاخص که در بالا ذکر شد، به محاسبه اندیکاتور MACD بپردازید:

جمع بندی

اندیکاتور MACD شاخصی خاص در جهت تشخیص سرعت حرکت (مومنتوم) و روند قیمتی یک سهم میباشد. این ترکیب منحصر به فرد از روند و سرعت حرکتی را می توان در نمودارهایی با تایم فریم روزانه، هفتگی یا ماهانه اعمال کرد. تنظیم استاندارد و پیش فرض برای MACD روی میانگین های متحرک نمایی (EMA ) با دوره های 12 و 26 روزه است. تحلیلگرانی که به دنبال حساسیت بیشتر هستند ممکن است از میانگین های متحرک کوتاه تر و بلند مدت و طولانی تر را امتحان کنند. به عنوان مثال MACD (5,35,5) از MACD (12,26,9) حساستر است و ممکن است برای نمودارهای هفتگی مناسبتر باشد. یک اندیکاتور MACD با حساسیت کمتر همچنان در بالا یا زیر خط مرکزی صفر نوسان می کند، اما متقاطع خط مرکزی و خط سیگنال متقاطع کمتر خواهد بود.

به طور مختص MACD برای شناسایی سطوح خرید و فروش هیجانی خوب نیست. حتی اگر بتوان سطوحی را شناسایی کرد که از نظر تاریخی خرید یا فروش هیجانی در آن رخ داده باشد، MACD هیچ محدوده بالایی یا پایینی برای روند حرکتی آن ندارد.

در نهایت، به یاد داشته باشید که خط MACD با استفاده از تفاوت واقعی بین دو میانگین متحرک محاسبه می شود. این بدان معناست که اساساً مقادیر MACD به قیمت اوراق بهادار بستگی دارد. مقادیر MACD برای یک سهام 20 دلاری ممکن است از 1.5- تا 1.5 متغیر باشد، در حالی که مقادیر MACD برای یک سهام 100 دلاری ممکن است از 10- تا 10+ باشد. مقایسه مقادیر MACD برای گروهی از اوراق بهادار با قیمت های متفاوت امکان پذیر نیست. برای مقایسه مومنتوم، باید به جای اندیکاتور MACD از نوسانگر درصد قیمت (PPO) استفاده کنید.