امروز با یکی دیگر از شاخص های مهم و کاربردی در تحلیل تکنیکال در خدمت شما هستیم. ایران اف اکس تریدر قرار است شما را با یکی از سرشناس ترین اندیکاتور های موجود آشنا سازد. توصیه می شود حتما تا انتهای مطلب با ما همراه باشید. اندیکاتورهای متعددی هستند که به صورت تکی یا ترکیب با دیگر اندیکاتورها استفاده میشوند. یکی از این اندیکاتورها، باند بولینگر میباشد.

معرفی

اندیکاتور باند بولینگر (Bollinger Bands) نوعی نوارهای(باند) نوسانی هستند که در بالا و پایین تر از میانگین متحرک قرار می گیرند. این اندیکاتور که توسط جان بولینگر معرفی شده است، نوار های نوسانی بر پایه انحراف معیار میباشند که با افزایش و کاهش آن، تغییر می کند. با افزایش نوسانات، نوارها به طور خودکار منبسط و از هم باز می شوند و زمانی که نوسانات کاهش می یابد، منقبض می شوند. اندیکاتور های باند بولینگر بدلیل ماهیت پویایی که دارند میتوان از محیط استاندارد آن برای تشخیص روند سهام مختلف استفاده نمود.

از این اندیکاتور برای شناسایی قله ها (M) و دره ها (W) و یا تعیین قدرت روند استفاده میشود. سیگنالهای این اندیکاتور بر اساس فاصله بین نوار بالا و پایین شناسایی میشوند. در این راه میتوان از استراتژی محبوب فشردگی باند بولینگر(Squeeze) و اندیکاتور پهنای باند بولینگر(BBW) کمک گرفت.

نوار های بولینگر

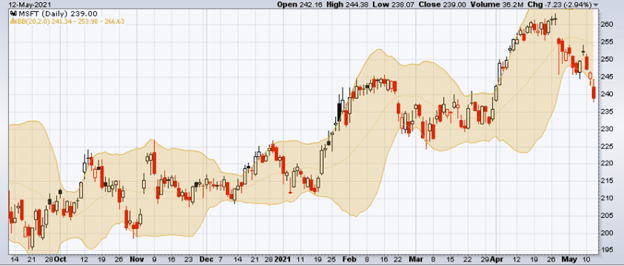

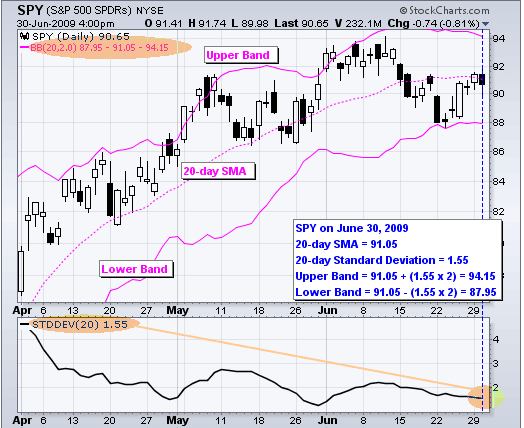

اندیکاتور باند بولینگر از یک نوار میانی با دو نوار بیرونی تشکیل شده است. نوار میانی یک میانگین متحرک ساده است که معمولاً در دوره 20 روزه تنظیم می شود. در این اندیکاتور از میانگین متحرک ساده(SMA) استفاده می شود چون فرمول انحراف استاندارد نیز از میانگین متحرک ساده استفاده می کند. نوارهای بیرونی معمولاً از 2 انحراف معیار در بالا و پایین باند میانی تشکیل شده اند. این نوار ها توسط فرمول های زیر محاسبه میشوند:

*باند میانی =میانگین متحرک ساده 20 روزه (SMA) * باند بالایی = میانگین متحرک ساده 20روزه + (انحراف معیار 20 روزه قیمت 2x) * باند پایین = میانگین متحرک ساده 20 روزه – (انحراف معیار 20 روزه قیمت 2x)

فشردگی باند بولینگر

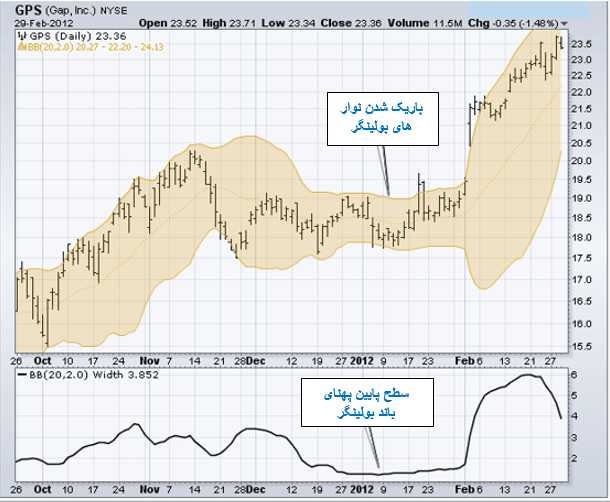

فشردگی باند بولینگر(Bollinger Bands squeeze) زمانی رخ میدهد که سطح نوسانات کم شده و باندهای بولینگر باریک میشوند. به گفته جان بولینگر، دورههای کم نوسان اغلب با دورههایی با نوسان بالا همراه میشوند. بنابراین، انقباض نوسانات یا باریک شدن باندها می تواند پیشروی (advance) یا کاهش (decline) قابل توجهی از قیمت سهام را پیش بینی کند. در زمان فشردگی، شکستن باند و عبور از کندل ها از آن، شروع یک روند جدید از بازار سهام را نشان می دهد. پیشروی جدید با فشار و عبور کندل ها از نوار بالایی شروع می شود. کاهش جدید با فشار و عبور در زیر باند پایینی شروع می شود. قبل از بررسی جزئیات، اجازه دهید برخی از شاخص های کلیدی این استراتژی معاملاتی را بررسی کنیم. توجه داشته باشید که ما از تایم فریم روزانه استفاده میکنیم و باندهای بولینگر را در 20 دوره و دو انحراف استاندارد، به طور پیش فرض تنظیم میکنیم. این موارد را می توان برای مطابقت با ترجیحات معاملاتی فرد یا ویژگی های سهم مورد نظر تغییر داد. بنابراین ما یک اندیکاتور باند بولینگر با میانگین متحرک ساده 20روزه از نقاط بسته شدن قیمت ها خواهیم داشت. سپس نوارهای بالا و پایین، دو انحراف استاندارد را در بالا و پایین خط میانگین متحرک تنظیم می میکنند. با افزایش نوسانات، نوارها از میانگین متحرک فاصله می گیرند و زمانی که نوسانات کاهش می یابد، به سمت میانگین متحرک نزدیک می شوند.

پهنای باند بولینگر

همانطور که تصویر بالا نیز مشاهده میکند یک اندیکاتور برای اندازه گیری فاصله بین باندهای بولینگر وجود دارد. این اندیکاتور با نام پهنای باند بولینگر(Bollinger BandWidth) شناخته می شود. کاملاً روشن است هر چه قیمت سهام بالاتر می رود، تمایل به عبور از باند های بالایی بیشتر می شود. اگر قیمت روی 100 دلار و پهنای باند برابر با 5 باشد، آنگاه پهنای باند 5 درصد از قیمت سهام را به خود اختصاص می دهد. اگر قیمت برابر با 20 و پهنای باند برابر با 1 باشد، پهنای باند نیز 5٪ قیمت خواهد بود.

اندیکاتور پهنای باند می تواند برای شناسایی فشردگی باند بولینگر استفاده شود. این اندیکاتور به تحلیلگران هشدار میدهد که برای حرکت و روند قیمتی جدید آماده شوند، اما جهت این حرکت به نقطه شکست بعدی بستگی دارد. اگر نقطه شکست بالاتر از نوار بالایی رخ دهد، آنگاه فشردگی صعودی داریم، در حالی که نقطه شکست در زیر نوار پایینی، یک فشردگی نزولی را در بر دارد. با این حال مراقب هد فیک ها(head-fakes) باشید. گاهی اوقات اولین شکست نمی تواند حفظ شود و روند قیمتی باز میگردد. شکست های قوی معمولاً به ندرت حرکت بازگشتی از خود نشان میدهند. در نتیجه شکست صعودی در ابتدای کار و بازگشت و عقب نشینی بعد آن، میتواند یک هشدار برای تحلیل گران تلقی شود.

هد فیک چیست؟

جان بولینگر در کتاب خود، به تحلیلگران توصیه میکند که مراقب «هد فیک ها» باشند. این الگو زمانی اتفاق میافتد که قیمتها یک نوار را بشکنند، سپس به طور ناگهانی معکوس شوند و به سمت دیگر حرکت کنند، که از آن به عنوان تله های گاوی یا خرسی نیز یاد میکنند. زمانی که باندهای بولینگر منقبض میشوند و قیمتها به بالای نوار بالایی میرسند، یک هد فیک صعودی شروع میشود. این سیگنال صعودی مدت زیادی دوام نمی آورد زیرا قیمت ها به سرعت به زیر باند بالایی باز می گردند و به شکستن باند پایین ادامه می دهند، یا بالعکس!

تنظیمات مربوط به محیط اندیکاتور

تنظیمات محیط اندیکاتور را می توان مطابق با ویژگی های سهم خاص یا سبک های معاملاتی تنظیم کرد. بولینگر توصیه می کند که تنظیمات افزایشی کوچکی را برای ضریب انحراف معیار انجام دهید. تغییر تعداد دوره ها برای میانگین متحرک نیز بر تعداد دوره های استفاده شده برای محاسبه انحراف معیار تأثیر می گذارد. افزایش دوره میانگین متحرک به طور خودکار تعداد دوره های مورد استفاده برای محاسبه انحراف معیار را افزایش می دهد و همچنین افزایش ضریب انحراف معیار را با خود به همراه دارد. با میانگین متحرک ساده 20 روزه و انحراف معیار 20 روزه، ضریب انحراف معیار بر روی 2 تنظیم می شود. بولینگر پیشنهاد می کند ضریب انحراف معیار را برای دوره میانگین متحرک 50روزه به 2.1 افزایش دهید و ضریب انحراف معیار را برای یک دوره 10 روزه در SMA به 1.9 کاهش دهید.

تفسیر اندیکاتور باند بولینگر

همانطور که گفته شد، باندهای بولینگر اغلب برای شناسایی قله ها (M) و دره ها (W) و یا تعیین قدرت روند استفاده میشود. اما این شناسایی به چه نحوی انجام خواهد گرفت؟

سیگنال الگوی دره (W-Bottom)

سیگنال دره های wشکل بخشی از کار آرتور مریل بود که 16 الگو را با شکل W شناسایی کرد. بولینگر از این الگوهای W مختلف با باندهای بولینگر برای شناسایی دره های w شکل استفاده میکند که در یک روند نزولی شکل میگیرند. به طور خاص، بولینگر به دنبال کف هایی بود که در آن دره(کف) دوم از اولی پایینتر باشد در حالی که بالاتر از نوار پایینی قرار گرفته باشد.

مراحل تائید سیگنال

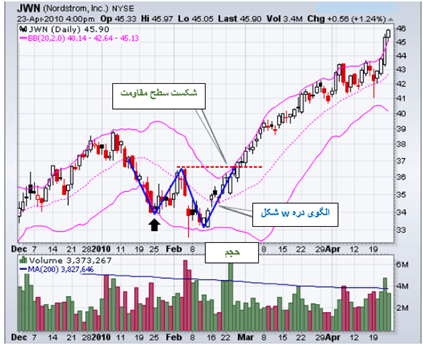

چهار مرحله برای تأیید دره از طریق نوار های بولینگر وجود دارد. ابتدا یک واکنش نزولی از قیمت سهام شکل می گیرد. به طور معمول میتواند کمی پایین تر نوار پایینی بولینگر قرار گیرد. دوم، یک جهش به سمت باند میانی وجود دارد که سبب ایجاد سطح مقاومتی میشود. سوم، قیمت جدید از سهام به سمت نوار پایینی روانه میشود اما همچنان بالاتر از آن قرار دارد. چهارم، الگوی با حرکت قوی از پایین ترین سطح دوم و شکست سطح مقاومت تایید می شود. تمامی این مراحل در شکل زیر قابل مشاهده است:

تصویر بالا چارت (JWN) با الگوی W-Bottom از ژانویه تا فوریه 2010 را نشان می دهد. ابتدا، سهام در ژانویه یک واکنش نزولی را تشکیل داد (فلش سیاه) و از نوار پایینی عبور کرد. دوم، یک جهش صعودی تا بالای نوار میانی وجود ایجاد شد. سئم، سهام به پایینترین حد خود در ژانویه رسید و در بالاتر از نوار پایینی باقی ماند. چهارم، سهام با افزایش حجم در اواخر فوریه افزایش یافت و و سطح مقاومتی تشکیل شده در نزدیکی نوار میانی خود را شکست.

سیگنال الگوی قله (M-Top)

بولینگر از الگوهای M شکل مختلفی از طریق نوارهای بولینگر برای شناسایی قله های M شکل استفاده می کند که اساساً مخالف الگوی دره های w شکل هستند. به گفته بولینگر، بالا الگوی قله M شکل پیچیده تر و کشیده تر از الگوی دره شکلw هستند.

در ابتدایی ترین شکل آن، M-Top شبیه به الگوی سقف دوقلو است. قله اول می تواند بالاتر یا پایین تر از قله دوم باشد.

مراحل تائید سیگنال

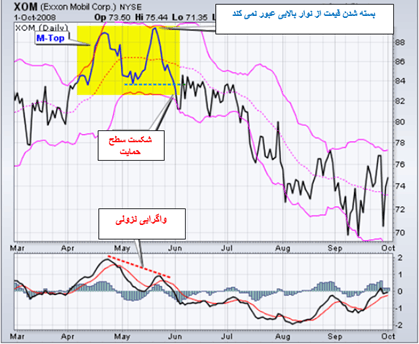

بولینگر پیشنهاد می کند زمانی که یک سهم در حال رسیدن به قله(سقف) های جدید است، به دنبال نشانه های عدم تایید باشید. عدم تایید با سه مرحله اتفاق می افتد. اول، سهام واکنشی صعودی در بالای باند بالایی ایجاد می کند. دوم، روند قیمتی سهام عقب نشینی به سمت باند میانی باز میگردد. سوم، رند قیمت به بالای سطح قبلی حرکت میکنند اما نمیتوانند به باند بالایی برسد. این یک علامت هشدار است. عدم توانایی رسیدن به باند بالایی، حرکت رو به کاهشی از قیمت سهام را نشان می دهد که می تواند معکوس روند را پیش بینی کند. تایید نهایی با یک شکست سطح حمایتی همراه است.

این چارت سهام (XOM) را با الگوی M-Top از آوریل تا می سال 2008 نشان می دهد. سهام در آوریل به بالاتر از نوار بالایی حرکت کرد، پس از آن در ماه می با یک عقب نشینی همراه بود. الگوی M-Top با شکست سطح حمایتی دو هفته بعد تایید شد. علاوه بر این، با استفاده از اندیکاتور MACD و تشکیل واگرایی نزولی به زیر خط سیگنال میتوان تائید قوی از استراتژی معاملاتی خود گرفت.

استراتژی walking the Bands

عبور از نوارها فی نفسه سیگنال محسوب نمی شوند. همانطور که بولینگر می گوید، حرکاتی که با نوار برخورد دارند یا از آنها عبور میکنند سیگنال نیستند، بلکه به عنوان تگ “برچسب” شناخته می شوند. در ظاهر، عبور از نوار بالایی قدرت روند را نشان می دهد، در حالی که حرکت شدید به سمت نوار پایین نشان دهنده ضعف روند قیمت سهام میباشد. نوسانگرهای مومنتوم تقریباً به همین ترتیب کار می کنند. خرید های هیجانی لزوما صعودی نیستند. رسیدن به سطوح خرید اشباع نیاز به قدرت دارد و شرایط آن خرید هیجانی در یک روند صعودی قوی گسترش یابد. به طور مشابه، قیمتها میتوانند با لمسهای متعدد در طول یک روند صعودی قوی، از نوار ها را عبور کنند. فرض کنید نوار بالایی 2 برابر انحراف معیار بالاتر از میانگین متحرک ساده 20 دوره ای است. برای گذشتن از این نوار بالایی، یک حرکت بسیار قوی از روند سهام لازم است. لمس نوار بالایی که پس از تأیید الگوی W-Bottom رخ می دهد، شروع یک روند صعودی را نشان می دهد. همانطور که یک روند صعودی قوی تگ های نوار بالایی ایجاد می کند، معمولاً در طول یک روند صعودی قیمت ها هرگز به نوار پایینی نمی رسند. میانگین متحرک ساده 20 روزه گاهی اوقات به عنوان سطح حمایت عمل می کند. در واقع، نزول های زیر خط میانگین ساده 20 روزه، گاهی فرصت های خرید را قبل از برچسب بعدی باند بالایی فراهم می کند.

جمع بندی

اندیکاتور باند بولینگر جهت روند حرکتی قیمت یک سهم را با میانگین متحرک ساده 20 روزه و نوسانات را با نوارهای بالایی یا پایین منعکس می کنند. به این ترتیب، می توان از آنها برای تعیین اینکه آیا قیمت ها نسبتاً بالا یا پایین هستند استفاده کرد. به گفته بولینگر، نوارها باید 88 تا 89 درصد از قیمت را شامل شوند، که باید مراقب حرکت سهام به خارج از این نوار ها باشیم. از نظر تکنیکال، قیمت های یک سهم در بالای نوار بالایی، نسبتاً بالا و در زیر باند پایینی، نسبتاً پایین هستند. با این حال نباید آن ها را سیگنالی برای خرید و فروش در نظر گرفت. مانند سایر اندیکاتورها، شاخص باند بولینگر نیز قرار نیست به عنوان یک ابزار مستقل استفاده شوند. برای تأیید تجزیه و تحلیل روند، باید اندیکاتور باند بولینگر را با سایر اندیکاتورها ترکیب نمود.